¡Ven! Vamos a realizar una operación especulativa a medio plazo, de principio a fin, paso por paso.

Vamos a ir por partes, y además, utilizaremos Tickers 1.0 para ir más rápido que nunca.

¿Cómo hacer una operación de trading paso a paso?

¡Empezamos!

Las preguntas que uno debe hacerse son:

¿En qué mercado me planteo la operación?

Y la respuesta ya la sabes: En uno de los más fuertes respecto a los demás.

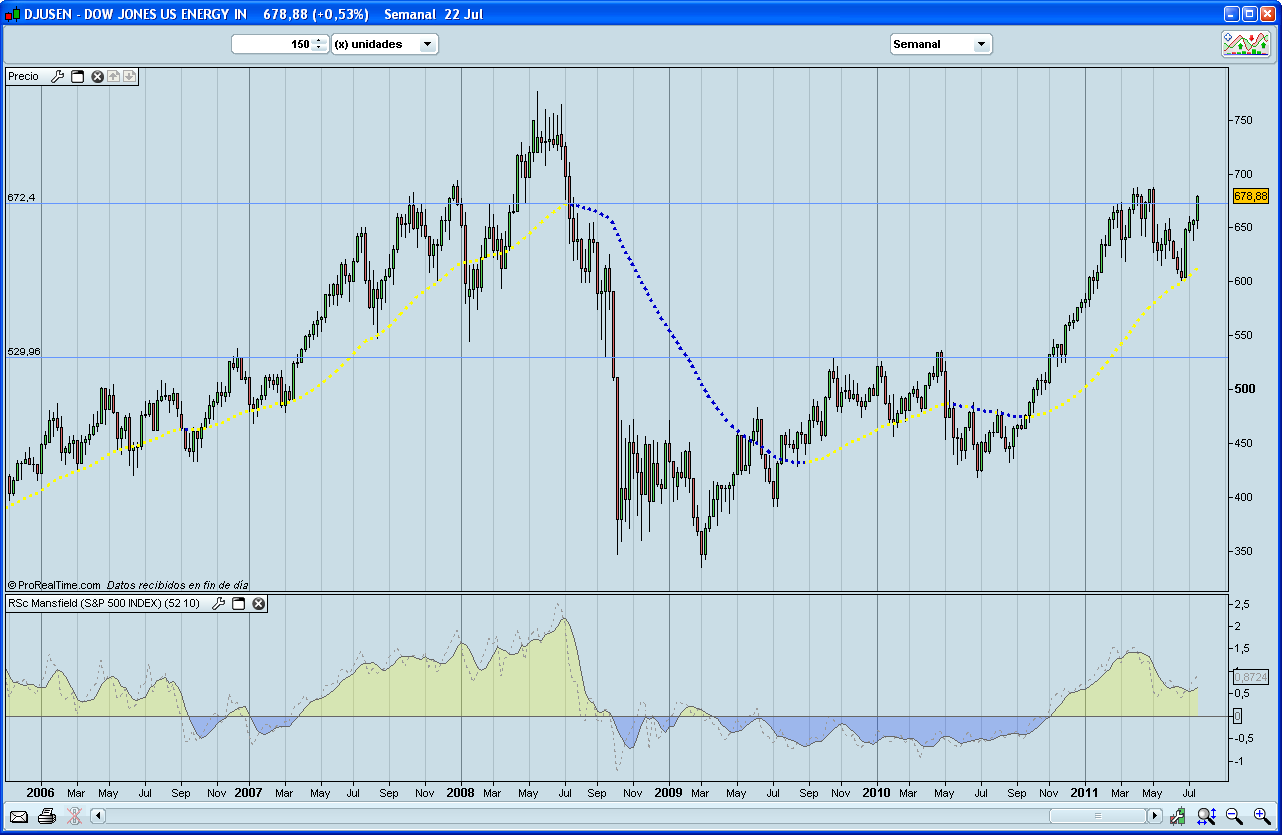

Utilizamos el indicador de fuerza relativa (versión Mansfield) para determinar qué mercados son los más fuertes si comparamos los gráficos semanales de los principales índices mundiales frente al S&P500.

No es muy sorprendente, porque lleva meses haciéndolo, ver que El S&P500 es tan o más fuerte que todos los índices con los que lo he comparado. Por lo tanto, operaremos en USA.

(No te pongo gráficos, porque tendría que mostrarte al S&P500 comparado con todos los demás índices relevantes y sería muy engorroso.)

Ahora que tenemos el mercado, vamos a realizar la investigación sectorial.

¿Cómo busco el mejor sector?

Encontraremos aquel supersector, sector y subsector que le traiga la fuerza al mercado americano. Y, para ello, utilizamos Tickers 1.0:

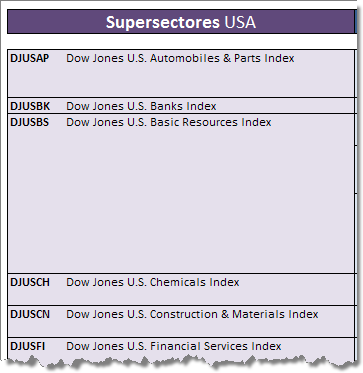

Consultamos en la pestaña Sectores USA, ![]() los tickers (los códigos para ProRealTime) de los supersectores del mercado norteamericano y los contrastamos uno a uno, comparando su fuerza relativa frente al S&P500 semanal.

los tickers (los códigos para ProRealTime) de los supersectores del mercado norteamericano y los contrastamos uno a uno, comparando su fuerza relativa frente al S&P500 semanal.

Te recomiendo que estos supersectores los tengas almacenados en una lista de ProRealTime, así ya no tienes que teclear, y este paso te llevará sólo uno o dos minutos.

Buscamos que la fortaleza comparada sea positiva y, si es posible, claramente creciente. Nos encantarán los cruces de negativo a positivo sin titubeos.

Después del repaso (hazlo tú por tu cuenta y comparamos en los comentarios), me gustan los supersectores DJUSEN (Oil & Gas), DJUSHC (Healthcare), DJUSRT (Retail), DJUSCG (Travel & Leisure) y DJUSFB (Foods & Beverages). Échales un ojo.

En concreto, nos quedaremos con el supersector DJUSEN (Oil & Gas) para seguir con el proceso.

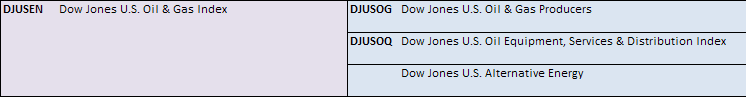

Ahora, en Tickers 1.0, nos fijamos en qué sectores conforman este supersector Oil & Gas:

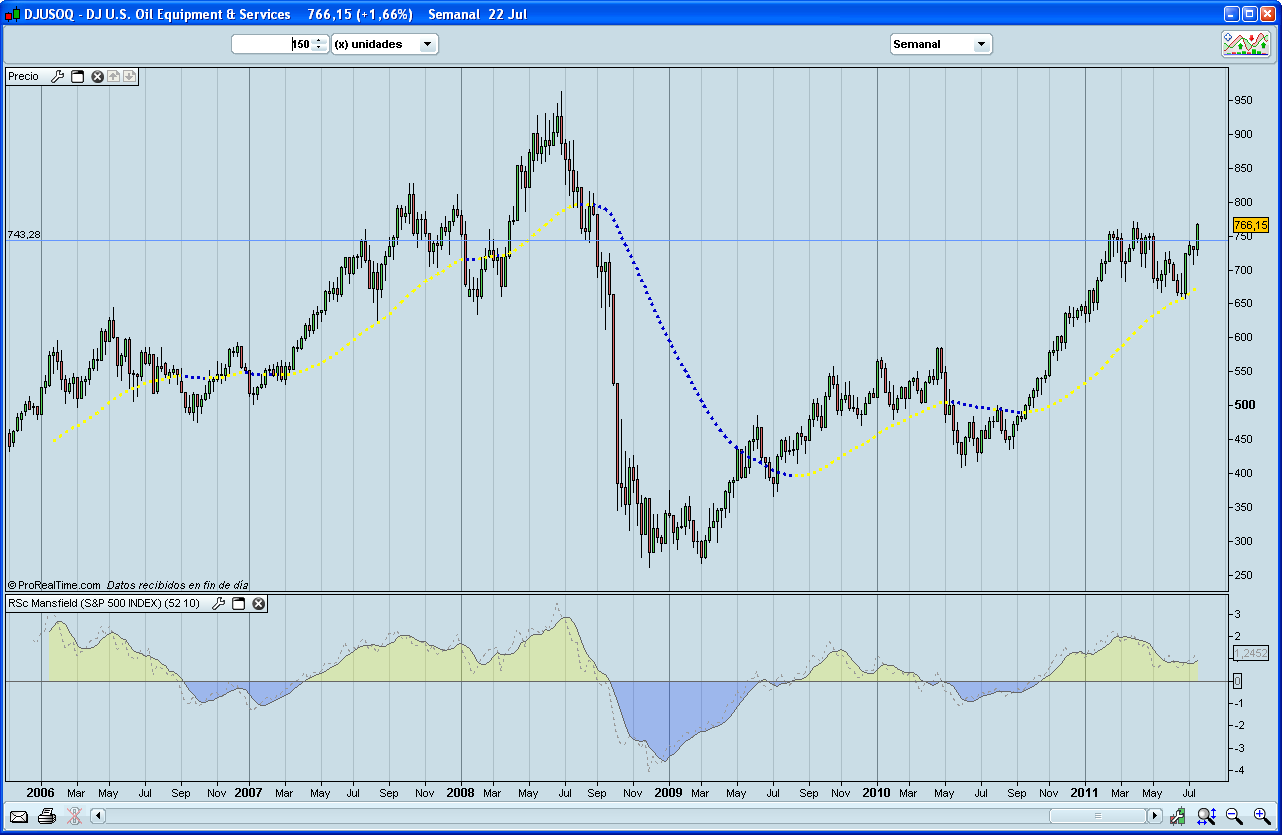

Y revisamos los gráficos de estos sectores.

Me gusta más DJUSOQ (Oil Equipment, Services & Distribution):

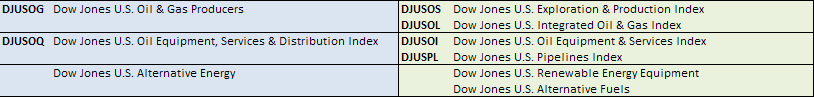

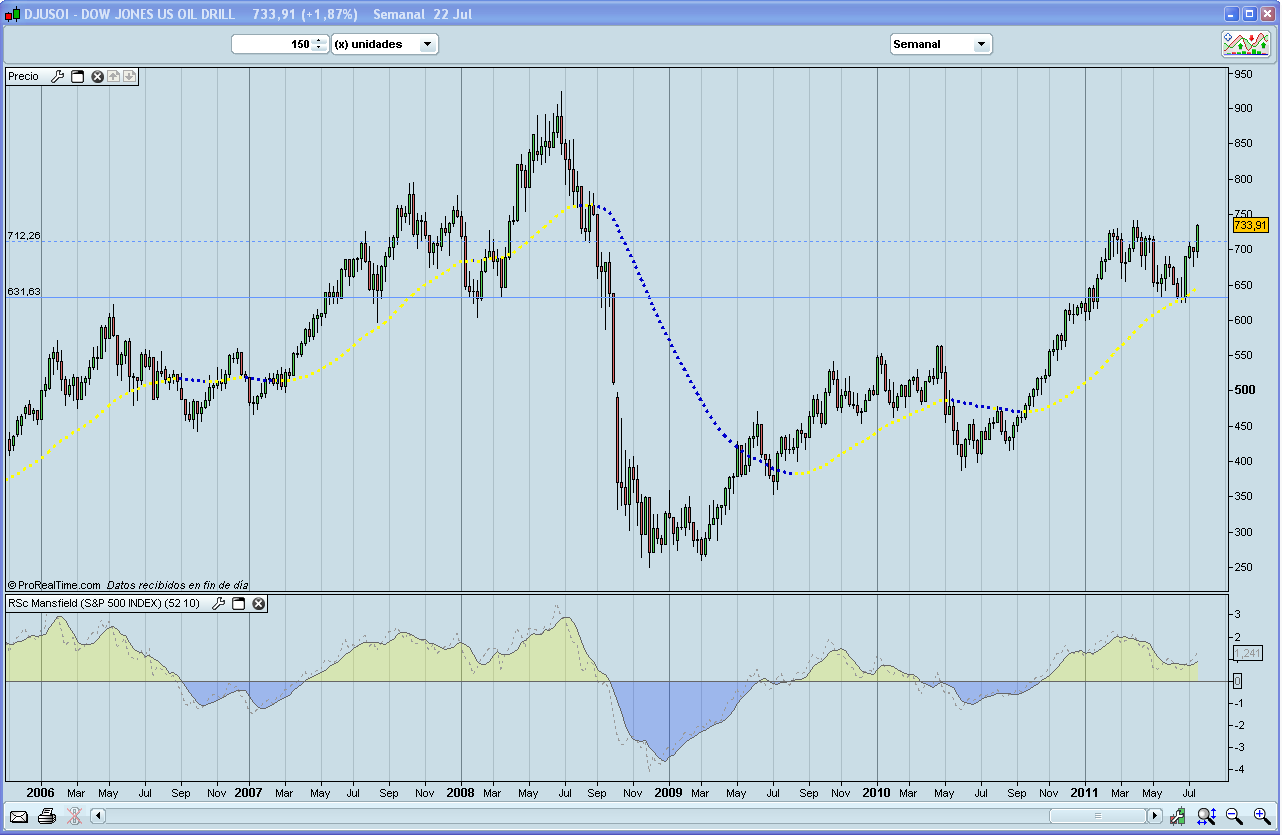

Y repetimos el proceso con los subsectores, que también sacamos de Tickers 1.0:

Me quedo con el subsector DJUSOI (Equipment & Services):

¿Cómo localizo los mejores valores?

Ahora que tenemos el subsector elegido (podían ser varios, pero voy a ceñirme a uno para hacer asequible el artículo), hay que escoger valores.

¿Y cuáles son los valores de cada subsector? Una vez más ¡Tickers 1.0 tiene la respuesta!

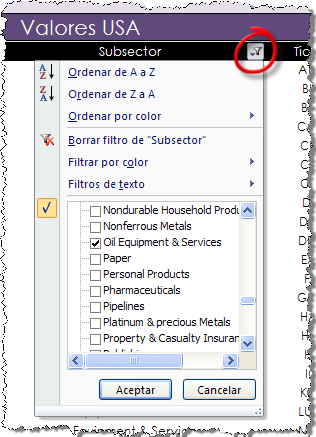

Nos pasamos a la pestaña USA ![]() y, simplemente, filtramos por el subsector que hemos elegido:

y, simplemente, filtramos por el subsector que hemos elegido:

Automáticamente, el listado se reduce a una serie de pocos valores que revisaremos uno a uno en ProRealTime tecleando su ticker en el buscador.

De este listado, me han llamado la atención ATW, BHI, HAL y NOV. El criterio, como siempre, es que tenga una clara tendencia alcista, fuerza relativa positiva, y creciente si es posible, buen volumen en la ruptura y mano fuerte respaldando. Además, si está en subida libre (sin resistencias por encima), mejor que mejor.

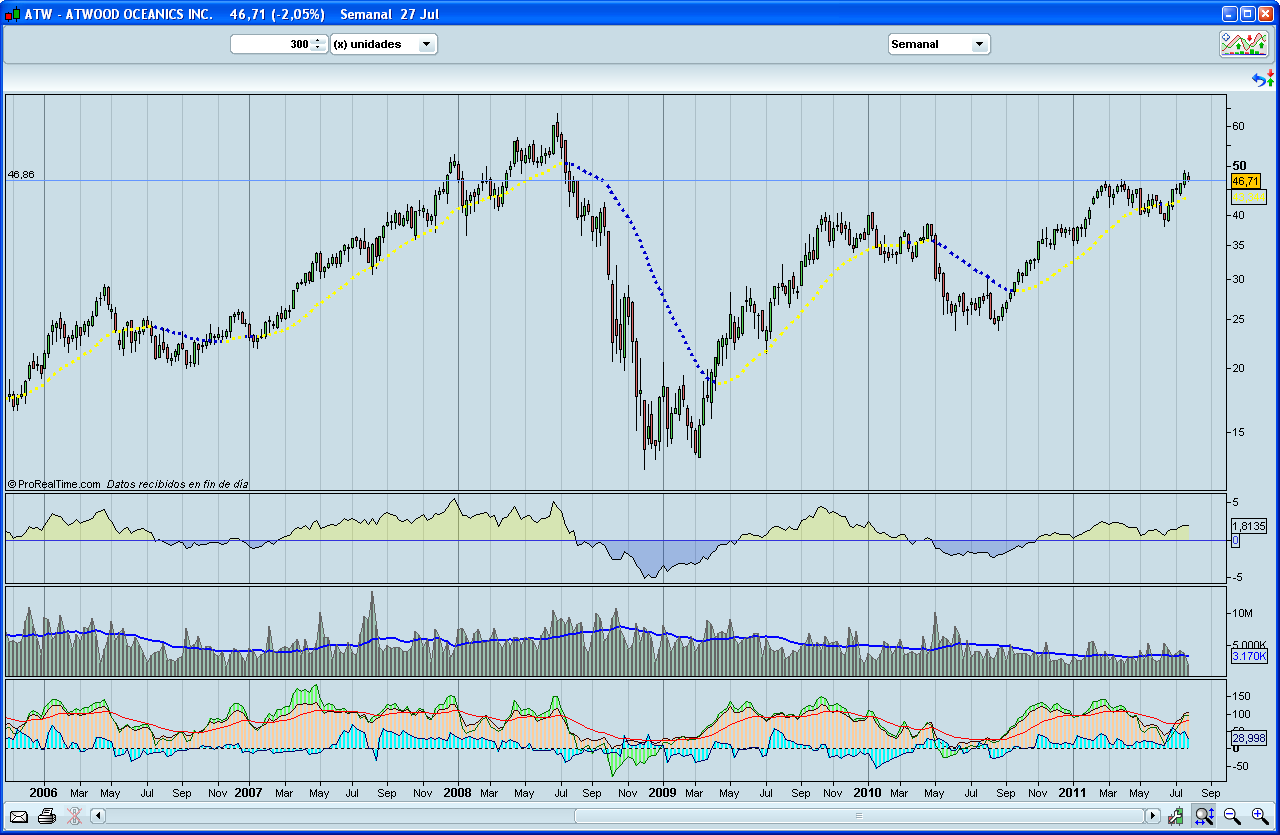

En particular, veremos ATW. Cumple todas las condiciones, aunque el volumen en el escape, siendo superior a la media, no es explosivo. En cualquier caso, el aspecto es muy bueno:

Has visto como, utilizando Tickers 1.0, es facilísimo llegar a una buena lista de candidatos interesantes de inmediato. Todo este proceso de investigación sectorial lleva mucho más tiempo contarlo que hacerlo. Si todavía no lo has probado, es probable que la primera vez te lleve un par de horas. Pero a partir de entonces, en quince o veinte minutos serás capaz de pegarle un buen repaso al mercado.

Antes de Tickers 1.0, encontrar los mejores valores era mucho más tedioso ¡pero es que ahora se realiza todo el proceso a la velocidad de la luz!

¿A qué precio comprar las acciones?

Básicamente, hay tres posibles precios de compra en la estrategia de medio plazo y estos dependen de si compramos una ruptura o un rebote sobre el valor.

1.- Si vamos a comprar una ruptura que todavía no ha tenido lugar, pero sabemos cuál es la resistencia techo que hay que romper, ponemos el punto de compra (con una orden condicionada de compra, también llamada stop de compra) ligeramente por encima de esta resistencia. No te pases, que ya sabes que los amagos son muy frecuentes ¡Deja algo de margen! ¡No pongas la orden justo un tick por encima del techo!

2.- Si vamos a comprar una ruptura que ya ha tenido lugar muy recientemente, entonces quizás podamos entrar en un pullback (un retroceso del precio) que en ocasiones se produce, bajando hasta casi tocar la resistencia ahora convertida en soporte. En este caso, no seremos avariciosos y estaremos dispuestos a entrar, aunque luego el precio caiga un poco más. Por cuatro céntimos no vamos a perdernos un gran movimiento.

Si es posible, y el precio todavía no está muy separado de la resistencia rota, podemos comprar directamente; independientemente de que luego haya o no pullback. Como si se tratara del primer caso.

3.- Si vamos a comprar un rebote en el valor cuando la ruptura de la fase lateral ha quedado muy atrás, lo que haremos será poner nuestra orden de entrada en las proximidades de la media móvil semanal (que es lo que representa dónde se encuentra el valor).

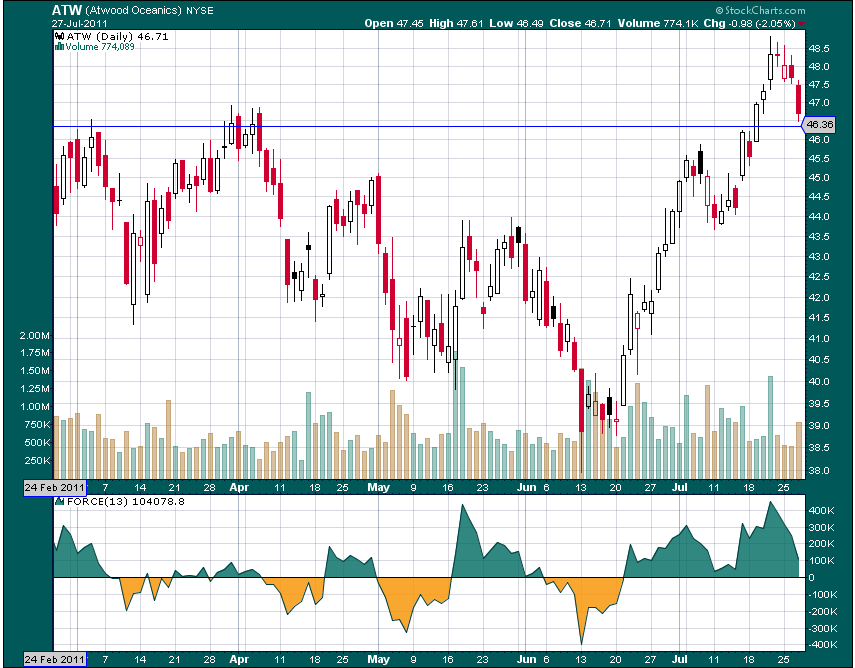

En el caso de nuestro ejemplo (ATW) estaríamos en la segunda situación. Parece que se está desarrollando un pullback y el precio ha retrocedido hasta la resistencia ahora convertida en soporte, que se halla en el entorno de $46.35. Mira el gráfico diario de ATW:

¿Dónde ponemos nuestro punto de entrada entonces? Yo creo que en $47.26 es un buen lugar para poner una orden limitada de compra. Si el precio abre por debajo de ese punto, nuestra orden se dispara y ganamos con el deslizamiento. Si abre por encima, realmente se nos escapa la ocasión; pero ya estaríamos muy lejos de nuestro stop loss como para que nos valiese la pena entrar.

¿Dónde coloco mi stop loss?

Al igual que antes, el stop loss depende del tipo de compra que hagamos, si en ruptura o rebote. Ambos casos están explicados con detalle y gráficos demostrativos en este artículo.

Como compramos en ruptura, ponemos el stop loss bajo el techo roto. Y, como siempre, dejaremos un margen. Una, porque un soporte siempre es difuso y otra porque perfectamente puede ser penetrado fugazmente para que luego el precio siga subiendo. Yo voy a poner mi stop loss en $45.29.

¿Cuántas acciones compramos?

Las que nos permita nuestro riesgo.

Por un lado, tendremos un método de cálculo de riesgo (sí, pincha aquí y revisa los que había). Este método nos dirá qué porcentaje de nuestra cuenta de trading podemos arriesgar.

Por ejemplo, utilizando el método de la fracción óptima, apoyándonos en la herramienta Riesgo Exacto 1.1 para calcular este valor basándonos en los últimos resultados, tenemos un riesgo disponible del 4.1% para el global de nuestra cuenta (por poner un ejemplo).

Suponiendo que en nuestros planes estuviese abrir cinco posiciones según la estrategia de medio plazo (no me importa si ya las hemos abierto o todavía no) y que nuestra cuenta de trading sea de $30.000, vamos a dividir este riesgo disponible en cinco partes. Así:

Riesgo disponible total = $30.000 · 4.1 / 100 = $1230

Riesgo disponible por posición = $1230 / 5 = $246

Fácil ¿verdad?

Podemos arriesgar $246 en esta operación. Y, de esta cantidad, deducimos cuántas acciones podemos comprar. (Explicado con más calma en este artículo)

¿Cuánto dinero arriesgamos si comprásemos solo una acción (olvidando las comisiones)?

Riesgo por acción = | entrada – stop loss | = $47.26 – $45.29 = $1.97

Así pues, suponiendo unas comisiones de $15, realmente podemos comprar:

Tamaño de posición = ($246 – $15) / $1.97 = 117 acciones

¿Cuál es el plan de trading?

Es fundamental tener un plan de trading. Establecer por adelantado qué haremos según suceda una u otra cosa.

No te desesperes, plantear todos los escenarios posibles suena muy profesional, pero muy ambiguo también. Sin embargo, no es tan difícil.

Piénsalo bien ¿Qué puede pasar?

1.- Que el precio caiga como una piedra.

2.- Que el precio se ponga a titubear sin avanzar con decisión.

3.- Que el precio suba como un cohete.

4.- Que, en cualquier momento mientras alguna de las anteriores opciones tiene lugar, las condiciones del mercado se degraden.

¿Qué haremos en cada caso?

1.- Dejar que salte el stop loss, que para eso lo ponemos. En ese caso perderemos $246. Ni un dólar más. Recuerda que esta cifra la hemos establecido nosotros. Si te duele el bolsillo ante algo así, no tiene nada de malo que lo rebajes con gaseosa. Se arriesga menos y punto. El pecado sería arriesgar más de lo que tu sistema de gestión de capital te recomienda, pero arriesgar de menos no es la muerte de nadie.

2.- Si el precio titubea antes de avanzar, mientras las condiciones del mercado no se degraden (ahora veremos exactamente qué quiero decir con esto), lo dejamos bailotear. Que tú hayas entrado en el mercado no quiere decir que el precio tenga que subir. Puede tardar unos días, e incluso unas pocas semanas, sin que tengamos que pensar que nuestra operación es mala.

3.- Si las cosas van bien, hay que dejar correr las ganancias. Iremos ajustando el stop loss, actualizándolo bajo cada rebote en el valor semanal (tal y como se explica en este artículo).

4.- Cuando las condiciones del mercado se degraden (esto sucede tarde o temprano), pasamos a Vigilancia intensiva. (Ahora te explico en qué consiste)

La excepción a esta cuarta regla es que, si el precio no espabila y el mercado se degrada antes de que el precio haya mostrado algún avance significativo, podemos quitárnoslo de encima directamente.

Como ves, plantear todos los escenarios posibles no es algo tan complicado. A fin de cuentas, el precio puede bajar, titubear o subir con decisión. Nada más.

Degradación del mercado

Es cuestión de tiempo que las razones que han favorecido que tú entrases en una operación desaparezcan (todas o alguna). La principal es que el precio se aleje del plan haciendo justo lo contrario de lo que queremos. Bueno, esa degradación la tenemos más que controlada mediante la orden stop loss.

Sin embargo, hay muchos más motivos para sospechar que la operación ya no va tan bien como debiera. Por ejemplo, si tú estás comprado en un valor alcista, pero la Bolsa en general, o el índice de tu mercado, o el índice del sector o subsector correspondiente, se tornan bajistas, es de esperar que a tu valor alcista no le quede demasiado recorrido. Seguramente, habrá sitios mejores donde rentabilizar el dinero. Eso es degradación del mercado que, si bien todavía no tiene por qué notarse en el precio, muy probablemente lo haga en breve.

Si exiges una fuerza relativa positiva y un Koncorde señalando entrada de mano fuerte en el valor ¿qué pasa si se pierden esos apoyos en tu valor todavía alcista? ¿Y si te encuentras un poderoso aviso, como por ejemplo una divergencia semanal en MACD? ¿Es motivo para cerrar la posición? ¿Se ignora y adelante?

La opción fácil (e ineficiente) es, ciertamente, ignorarlo y seguir adelante.

Piensa que, tal y como planteamos las actualizaciones del stop loss, cuando la tendencia se acaba, devolvemos al mercado el último swing entero.

Normalmente, no disfrutamos de una veintena de swings al alza, antes de perder el último devolviéndoselo al mercado. Lo que sucede en realidad es que cazamos (con suerte) dos o tres swings y devolvemos el último. No es infrecuente que devolvamos entre un 20% y un 50% de los beneficios logrados en una operación en ese último swing perdido.

Desde luego, si quieres, acercar el stop loss según la norma e ignorar las señales de alarma es una alternativa perfectamente válida, sólo que tienes que tener el cuerpo para aguantarlo. (Yo no lo tengo).

La alternativa para cuando las condiciones del mercado se degradan, es pasar a un modo de Vigilancia intensiva, que no le permitirá al precio entretenerse. Con este sistema, no vamos a vender en el máximo, desde luego, pero tampoco vamos a perder el último swing por completo.

¿En qué consiste la Vigilancia intensiva?

En hacer exactamente lo mismo que veníamos haciendo en el gráfico semanal, traspasado al gráfico diario:

En lugar de ir acercando un stop loss que se coloca bajo cada rebote sobre la media móvil semanal ajustada, se hace esto en el gráfico diario. A partir de ahora, calibramos la media móvil diaria y ajustamos el stop loss bajo cada rebote que se produzca en las inmediaciones de esta media. De este modo, no perderemos el último swing semanal, sino que perderemos sólo el último swing diario.

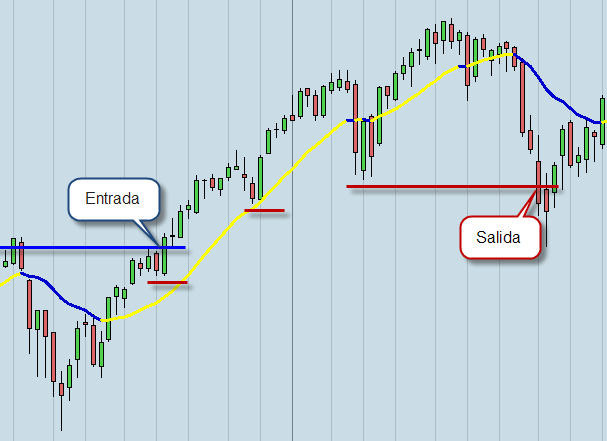

Mira este gráfico semanal con seguimiento normal. Supongamos que nuestro criterio de salida sea que el último mínimo no sea más alto que el anterior (que es la definición de la pérdida de una tendencia alcista). Iremos actualizando el stop loss (segmentos rojos) cada vez que el precio rebote en la media:

Puedes observar como se devuelve la mitad de las ganancias (o incluso algo más). Perdemos el último swing entero.

Si tenemos la suerte que el mercado avise por anticipado (y solemos tenerla), por ejemplo con un índice de mercado o sector que se estanca o vira, o con una mano fuerte que se retira, o con una fuerza relativa que pasa a negativa, podemos anticiparnos a este último swing. Así que, dejamos correr las ganancias, pero perseguidas más de cerca.

Fíjate ahora en el mismo gráfico, pero con la definición de las velas diarias en lugar de semanales. La línea negra vertical punteada, marca el momento en el que nosotros detectamos degradación del mercado. En ese instante, pasamos a un seguimiento sobre el gráfico diario. Compara la salida original (stop loss punteado en rojo) y la salida por Vigilancia intensiva (último stop loss violeta):

No siempre sale tan bonito como en este ejemplo, pero observa la diferencia de rendimiento: En el primer caso devolvimos más de la mitad y, con la Vigilancia intensiva, devolvimos menos de la décima parte.

Pensaba hablarte de más elementos de la estrategia de medio plazo, pero ya introduje demasiados elementos nuevos hoy. Así que mejor lo dejamos aquí.

Esta es una operación de ejemplo. Yo la voy a a ejecutar con mi dinero y actualizaré en los comentarios la evolución de la misma. De todos modos, normalmente uno no se queda con un único valor cuando hace este proceso. Lo normal es llevarse al menos dos o tres y plantearlos a fondo; pero yo tengo que ceñirme a uno sólo porque si no, no hay quien lea este artículo.

Reseñar que también me gustaron los subsectores Travel & Leisure, Restaurants y Food Producers con valores como BOBE, CPO o HSY, por ejemplo. Échales una ojeada a esos también si te apetece.

Todo esto (y mucho más) lo tienes explicado en alto grado de detalle y con numerosos ejemplos en nuestra formación completa 1 a 1. Si vas en serio con lo de aprender a operar en Bolsa, conoce a nuestra escuela y accede lo antes posible.

Espero que esta guía te haya servido para aprender más sobre cómo especular a medio plazo. Yo ya he lanzado mi orden para comprar ATW. Si quieres, puedes hacer lo mismo (y sufriremos y aprenderemos juntos) o puedes seguirlo con dinero de mentira o puedes ignorarlo por completo.

Si tienes cualquier duda del proceso, lánzamela en los comentarios.

Como siempre, si te ha parecido una buena entrada, pincha en el botón Me gusta de Facebook, compártela en Twitter, pulsa en el +1 de Google, envíasela a un amigo por email, etc. Ya sabes, difúndela por el mundo adelante.

¡Te espero en los comentarios!

89 respuestas

Está que te sales Uxio. Los últimos artículos sobre operaciones han sido realmente brillantes.

Enhorabuena una vez más.

Excelente artículo. Sencillamente expectacular, claro y conciso.

Revisaré todos los pasos que propones y si lo veo claro, te seguiré en la operación.

Saludos.

Hola Uxío muy buena entrada de verdad, completísima. Tengo una pequeña duda, he leído en tu libro o por aquí en el blog que debemos comprar en la zona de valor y en este caso con la configuración en emm40 y emm19 el precio aún no entra en la zona de valor, sino hasta poner la configuración en emm14. Mi pregunta es cuán importante es esto a la hora de entrar en un valor para este tipo de operativa??

UN saludo..y gracias

Hola Uxío, ¿cuanto tiempo? jeje.

Bueno he estado poniendo en orden algunas cosillas y vuelvo tras un merecido descanso. Conste que os he seguido desde la sombra. Buen trabajo a todos y muchas gracias por compartirlo. El trabajo de la colmena, IMPRESIONANTE, me hubiera gustado colaborar, para otra ya sabes, cuenta conmigo.

Bueno, la operación que planteas me gusta, ruptura en semanal y en diario haciendo el pullback. Pero tengo una pregunta para la orden de compras que planteas.

Ejecutas una orden limitada de compra por encima del cierre de ayer, te la van a ejecutar si o si, a no ser que tengamos un supergap alcista y te quedes fuera, no?

No sería más oportuno comprar a Stop Buy o directamente al mercado tras 5 min de la apertura?

Bueno, aqui dejo mis numeros aunque me quedo con el objetivo de a corto plazo.

Entrada limitada a 46,06 a modo de caña de pescar. El Stop lo pongo en 45.15, mientras que mi objetivo sería 48.30 en primera instancia y luego un nuevo máximo en 49.25. Dando un R/B =2.4 para el 1º objetivo y un R/B= 3.5.

Saludos y suerte

Suerte y adelante compañeros.

¡Hola a todos!

¡Gracias, Sr. Burns! Es mucho trabajo ¡pero se ve recompensado con felicitaciones así!

Markimark, lo mismo te digo ¡Muchas gracias! Me encantará que te unas.

Belo27, en el libro pongo 40 y 19 como valores por defecto (y nada más que eso); pero ya sabes que yo recomiendo ajustar los indicadores para cada gráfico, siempre. EMA14 tendría perfecto sentido si a ti es lo que se te ajusta bien.

Por otra parte, en la estrategia de medio plazo, no hay ni canal envolvente ni zona de valor. No es preciso tener esto en cuenta.

Gustavo ¡encantado de verte de nuevo! La orden limitada de entrada, efectivamente es para entrar salvo súper-gap al alza (¡esperemos que no se dé un súper-gap a la baja!). Se me disparará al precio de apertura, que no tiene por qué ser ni mejor ni peor (a priori) que el de cinco minutos después. Además, probablemente no pueda atender al mercado en tiempo real hoy.

¡Un saludo y muchas gracias por vuestras felicitaciones! ¡Así da gusto escribir!

Ok perfecto¡¡¡Muchas gracias.

Hola Uxío

Un excelente artículo.

Perdona, te pongo una duda aquí porque el texto sobre el índice de fuerza está en la web antigua.

He añadido el índice de fuerza a mi ambiente de trabajo de ProRealTime, pero no me sale con la EMA2 y la EMA13. Me puedes decir cómo puedo ponerlo igual al tuyo? Gracias.

Un saludo

Hola, Manuel Favita.

Cómo configurar el force index se explica al final de este artículo.

Por desgracia aún me queda algún link suelto a la web vieja y esos artículos no los actualizo.

¡Un saludo!

Buenas tardes!

Ya estoy dentro de la operación. El artículo me parece perfecto y acertado como siempre, enhorabuena!

No se si es el lugar indicado pero te hago una consulta, ¿a partir de cuantas operaciones/mes o tipo de operaciones me recomiendas abrirme una cuenta en broker USA(Sogotrade) o usar CMC Markets?, es que en los artículos de Broker no me ha quedado claro del todo.

Cambiando de tema querría saber si te has planteado organizar algún curso presencial para los novatos, seguro que hay muchos interesados, podrías hacer un tanteo y según la respuesta de la gente planteártelo (si te parece bien).

Disculpa sino no es el lugar apropiado para estas cuestiones pero no quería mandartelas al email por si a alguien le interesan.

Gracias y saludos

Hola Uxío

Gracias por responder tan pronto.

Creo que tengo el mismo problema que tiene/tenia Antonio, por el comentario que hace al final del articulo.

Lo que pasa es que en ProRealTime no sale en la configuración con la EMA2 y la EMA13, por lo que no se trata solo de retocarlo como refieres al final del artículo, sino mas bien añadirle las medias móviles y… algo más?

Sé que es pedir mucho y dar muchas molestias, pero creo que lo entenderías mejor si lo vieras como sale en ProRealTime por defecto.

Gracias otra vez.

¡Gracias, acg187!

En cuanto a Sogotrade, aunque operes pocas veces al año, amortizas enseguida el coste de la transferencia bancaria (única barrera de entrada). Pregunta en tu banco en cuánto te saldría, pero es fácil que sean unos 50€. A partir de ahí, echa las cuentas. Yo la haría salvo que sólo operes dos o tres veces al año.

Por lo demás, tener un broker en USA da una libertad tremenda, especialmente para operar con ETF o encontrar siempre oportunidades interesantes en acciones para comprar o ponerse corto.

En cuanto a los cursos presenciales, estaré encantado de dar alguno en el futuro, aunque actualmente estoy extremadamente ocupado y no me puedo meter con eso a fondo.

No hay problema por plantear las cosas en los comentarios, no te preocupes.

Manuel Favita, es como tú dices:

Hay que añadir dos medias móviles (Icono herramienta del indicador, no la del precio / Añadir / Media móvil)

Luego, añadir un par de zonas de color entre cada media y la línea horizontal de cero. (Botón «Añadir nueva zona de color», se ve en la imagen del artículo). Si no tienes línea horizontal, añádela.

Pasar el estilo a invisible el propio indicador Fuerza (índice)

Configurar las medias para que sean exponenciales, una de 2 y otra de 13 periodos.

Por último, subirle el desplazamiento vertical a la de 13 hasta el 350%.

Y nada más, juega con los colores, y grosores de las líneas y de las zonas de color y podrás igualar mis gráficos de force index.

¡Saludos!

Hola Uxío.

Excelente articulo, como todos.

En la operación planteas un Stop Loss de $45,26 y en Riesgo por acción aparece $45,29 cual es el correcto.

En el Tamaño de posición en el denominador figura $2,11, no debería ser $1,97 o $2 en función del Stop Loss?.

Pregunta:al elegir ATW no te importa por ejemplo que pueda ser una empresa pequeña, que tenga pocas acciones etc.

Saludos

Hola!

No sé si mi pregunta es algo tonta ya que estoy muy verde pero…¿Sería interesante una vez te has decantado por un supersector y subsector hacer un rastreo de los valores que los contienen y que el programa nos devuelva los que cumplan una serie de requisitos tales como precio por acción y volumen?

Leí en el blog que para apostar por valores potentes del ibex había que preguntarle al proscreaner por valores de mas de 4€ con volumen superior a 150.000…En caso de que mi pregunta no sea mala que precio por acción y que volumen habría que pasarle a estos valores para desechar los chicharros? Y que valores hay que pasar por el Proscreaner al resto de valores americanos?

Un abrazaco y gracias…

Muy bien explicado Uxio, y aunque después de revisar los gráficos de todas las acciones que has puesto las he visto algo sobrecompradas, luego he estado jugando con los parametros de las dos EMA que tengo para la zona de valor y con 5 y 20 dias la cosa se ve mucho mejor, pero aun no tengo el MACD-H en positivo, asi que entre eso y que está pendiente el aumento del techo de deuda de USA, mejor me espero a ver como va mañana o el lúnes.

En mi opinión de novato con la fuerza que tienen si aumentan el techo de gasto USA tendrán bastante recorrido.

José Antonio ¡bien visto! Se me escapó ese número por ahí. Ya estaá corregido. Muchas gracias (¡Se nota que estás atento!)

ATW no es pequeña, es un valor con un volumen que ronda el medio millón.

Encadeno la respuesta con la pregunta de Nono:

Hemos incluido en Tickers 1.0 los valores más potentes de cada mercado; por lo tanto, no hay que preocuparse en principio por la liquidez. Deberían ser todos valores muy sólidos y difícilmente nos encontraremos con chicharros.

No obstante, para USA, me gusta descartar todo aquello que cotiza por debajo de los $10 y cuyo volumen medio no supera el medio millón diario.

No automatizaría nada, porque al consultar los gráficos, que suelen ser muy pocos por subsector, apenas perderás tiempo descartando los valores más flojos.

franci, yo no entiendo como el techo de la deuda no está subido aún. No sé a qué se juega porque, desde luego, USA no va a entrar en default. Eso está claro.

De todos modos ¡me encanta que sigas tu método al pie de la letra!

¡¡Saludos y gracias por comentar!!

Como siempre Uxío, bien explicado, superclaro y punto por punto para no perderse. Te felicito y muchas gracias por tu aportación contínua a nuestro aprendizaje.

Hola Uxio,

estoy muy verde asique no se si mi pregunta sera un poco tonta pero bueno, ahi va.

En el rastreo sectorial hay una eleccion que no entiendo y es que al llegar a los subsectores DJUSPL y DJUSOI eliges el segundo. Al ver la fuerza relativa con ambos y el SP 500 la fuerza relativa es mayor en el primero.

Me puedes explicar que criterios son los que sigues para elegir un sector u otro.

Muchas gracias por todo.

EXCELENTE TRABAJO UXIO!!!!!!!!! ES BUENISIMO!!!!! ME SIRVE MUCHISMO

YO AL MISMO TIEMPO VENGO SIGUIENDO EL SECTOR TECNOLOGICO E IBM QUE PARECE TIENE EL MISMO COMPARTAMIENTO QUE LA QUE TU PLANTEAS A VER QUE TAL. LUEGO PASARE EL PLAN

PERO VOY A ESPERAR COMO DICE FRANCI A QUE APRUEBEN EL TECHO DE LA DEUDA…LO VEO DIFICIL, Y LO TENDRA QUE SACAR POR DECRETO

ABRAZOS

Hola a todos, Hola Uxio, de nuevo felicitarte por tu articulo y tus dotes de docencia.

Simplemente queria comentar y compartir mi operativa en el medio plazo (sólo opero a medio plazo y a veces a largo, es sin duda lo mejor para gente con poco tiempo libre) reseñar sólamente que mi operativa para salir de una operación es cuando el valor cierra dos semanas consecutivas por debajo de su MM30, en ese momento salgo de la operación…saludos a todos.

Pues muy bueno el artículo

sobretodo los 3 últimos apartados

aún me falta la última entrada que por lo que vi también tenía muy buena pinta

Tengo una dudilla… estoy programando un sistema para largo plazo (gráficos mensuales) y seguidor de tendencia. Los resultados son bastante buenos pero mi duda es por el tema optimización… porque por ejemplo en el dax va muy bien el sistema en el sp también también bastante bien en cambio en el ibex es un desastre un drawdown del 45% si no esta optimizado por el específicamente (entonces se reduce hasta un 20%)… mi duda es si es mejor optimizar para cada índice (longitud medias) o mejor unas medidas generales y aplicarlo a donde se adapte mejor?

Saludos 😉

Jesús Portilla, muchas gracias por tu felicitación y por estar ahí 🙂

Veronica ¡fantástica pregunta! En realidad los dos sectores son muy buenos. Sinceramente, me podría haver quedado con DJUSPL también. Escogí a DJUSOI porque la fuerza relativa venía creciendo con más fuerza últimamente (a pesar de ser inferior). Además, el Koncorde me muestra que DJUSOI tiene una entrada más contundente de mano fuerte.

hernan, gracias, y me alegro de que te sirva de ayuda. Últimamente IBM está rompiendo moldes.

angel david, gracias a ti y gracias por tu apunte.

Oriol, si optimizas la media para el IBEX estarás sobreoptimizando y perderás rendimiento de forma drástica en el futuro. Es mejor la segunda opción, utilizar un genérico que vaya más o menos bien en todos y aplicarlo sobre los que mejor resultados den.

¡Un saludo a todos y muchas gracias por aportar vuestros puntos de vista!

Yo, por supuesto, estoy dentro de ATW desde el primer día ¿Y vosotros? ¿Alguno la está siguiendo en virtual o en real?

Hola Uxio!

Lo primero felicitarte, muchas gracias por está guía. Yo tengo una pequeña pregunta de novato: Para comprobar qué supersector es mejor a otro, en USA utilizas la fuerza relativa respecto al S&P500, «media ponderada» de los valores en USA. Sin embargo, ¿qué ocurre para Europa? ¿Haríamos esto mismo pero con el Eurostoxx50?

Muchas gracias

Hola Uxio,

como ya sabes me encanta esta seccion del medio plazo, asi que gracias por la entrada. En esta no te acompaño, aunque la seguiré. La razón no es otra que con este ultimo recorte me han saltado tres stops, dos sin perdidas pero uno de los que duele con gap por encima del stop. Asi que hasta que el SP no se vuelva alcista me voy a quedar quieto un ratito.

Bueno como yo lo veo :

– como selección del valor por sector etc perfecto, ademas viene de un lateral de dos años que acaba de romper con volumen, y con mucha fuerza y gap incluido. Perfecto. Además ya ha realizado el pullback al escape. Por cierto, este pullback pelin pasado de rosca buscando el apoyo de directriz alcista que justo pasa por los 38 y el minimo de toda la recuperación. Y seguimos para arriva. En el medio plazo con sus mas o menos el objetivo debería estar por los 67,5 y se los merece!

Hasta ahora yo todavía nunca me he salido por objetivos. Pero he comenzado ha estudiar los gráficos y los planteo antes de entrar. Ya llevo unos cuantos +25% sacados a un valor para quer luego me quedo con un cubro gastos. Asi que me planteo los objetivos y voy anotando cuando acierto y cuando no. Hasta ahora sin duda alguna, salir por objetivos me hubiera supuesto unas ganacias muy superiores sin duda.´Pero en fin, debe ser que soy adicto a la tendencia.

-El stop. Yo lo veo muy distinto. Un stop de 45,26 me parece un stop para el corto plazo. Yo huniera situado el stop donde el valor empieza a romper soportes de medio plazo : mm30semanas, mm200 días o el pedazo gap de la ruptura de la fuga mensual. Por todo esto yo lo habría puesto por los 41,98. Es decir tendría que llevarse por delante la mm200 y seguramente la directriz alcista comentada para que saltara el stop y considerarlo bajista.

Suerte y deseo lo mejor poara todos los que se han animado!!

saludos, Félix

me gustaría conocer vuestra opinión sobre DTV, tiene una tendencia alcista bastante constante y a mi entender todo apunta a un rebote entorno a 50.68

hola a todos,uxio, ya que yo no puedo seguir la evolucion del mercado en tiempo real por motivos de trabajo,y no puedo lanzar las ordenes de manera directa,me gustaria preguntarte unas cosas sobre las ordenes condicionadas.Si yo quiero comprar acciones de mediaset a 6,55 como maximo,la orden que pondre sera:compra cuando la cotizacion sea igual o menor a 6,55,¿es correcto? y por otra parte si quiero fijar un stop de perdidas en 6,20 como maximo,la orden sera:venta cuando la cotizacion sea igual o menor a 6,20 ¿estoy en lo cierto? en los dos casos la orden de compra saltaria como maximo en 6,55,y la de venta saltaria en el momento que el valor tocase los 6,20,supongo que sera asi .muchas gracias uxio,ya sabes que soy novato,pero gracias a tu pagina estoy intentando aprender dia a dia,todo lo que pueda

Buenos días a todos.

Respecto al planteamiento de la operación,Uxío,cualquier exceso de loas al respecto,empequeñecerían la magnífica explicación,así es que diré solamente…Felicidades!!!

Y ahora una duda sobre la salud del Mercado.No crees/is que con un Manfield ya negativo, en el gráfico comparativo del S&P /Bono deberíamos permanecer quietecitos hasta que ésto se defina un poco? Referido siempre al medio plazo,claro.

Un saludo a todos.gracias

¡Hola a todos y muchísimas gracias por comentar!

Manuel, es exactamente como dices: Los sectores europeos deberían ser comparados con el EuroStoxx.

felix, como sabes, yo he llegado a esto del medio plazo, desde el corto plazo. Conozco la ventaja de los gráficos diarios y los incluyo tanto para precisar entradas como salidas.

Lo primero que me dejó mal cuerpo al principio, cuando empezaba a desarrollar la estrategia de medio plazo, es que la técnica de seguimiento de stop loss era muy burda y se devolvía demasiado dinero al mercado.

Pensé que me acostumbraría, pero no. Veía signos de alarma y el sistema me obligaba a morderme las uñas y no tocar. Desesperante cuando confirmaba que debería haber tomado medidas cuando estaba a tiempo.

Finalmente decidí que eso había que mejorarlo e hice mis pruebas, hasta que descubrí que lo más eficaz era también lo más sencillo. Así es como incorporé la Vigilancia intensiva a la estrategia de medio plazo.

Ahora, con esta sencilla técnica, he reducido enormemente el beneficio a devolver al mercado.

Evidentemente, no todo son pros. En alguna ocasión me ha sacado por adelantado; pero yo me quedo mucho más a gusto si sucede eso que si veo cabecear al precio durante más de la segunda mitad de la operación y finalmente cierro mucho peor que si hubiera cerrado cuando el mercado me avisaba por adelantado.

Respecto al stop loss, tal y como está el mercado, no estoy dispuesto a darle concesiones. Es cierto que quizás esté muy pegado (aunque no lo separaría tanto como tú, $43.5 es más que suficiente para mi); pero en este caso, o espabila pronto o no quiero saber nada.

franci, la verdad es que a DTV se le ve monstruosamente potente. Apenas muestra signos de debilidad (suave divergencia bajista en MACD y MACDh), pero tiene una pinta excelente.

Yo, particularmente, pondría mi orden de compra en $50.15. Pero es mi opinión.

nachete, para comprar a 6.55 como máximo, tienes que poner una orden limitada de compra, cuyo límite sea 6.55.

En cambio, para un stop loss, no debes jugar con órdenes limitadas. Debes colocar una orden condicionada (también llamada stop) de venta, cuya condición de activación sea 6.20.

Con la primera orden te entrará cualquier precio bajo el límite. Sin embargo, con la segunda, te entrará cualquier precio más allá de la condición de activación (en este caso, más allá significa por debajo, porque es una orden de venta y tu precio actual está por encima de ella).

Si hay un hueco a la baja (mañana Mediaset abre en 6.12, por ejemplo) tu stop loss se dispara a 6.12.

Una orden stop significa «tocar o rebasar», por lo que se dispara siempre, que es lo que necesitas.

Alex, tienes más razón que un santo. El mercado no está para operaciones de medio plazo. Pero pongo esta operación en el blog por dos motivos:

1.- Hace poco que presenté Tickers 1.0 como resultado del Proyecto Colmena. Si espero a que el mercado me dé juego, para cuando presente el resultado de la Colmena, nadie se acuerda de ello.

2.- Quería poner alguna operación de entrenamiento en el blog.

¿Y por qué no pones una de corto plazo estando como está el mercado IDEAL para el corto plazo? (me preguntarás).

Aquí la respuesta es menos espectacular:

Estoy terriblemente ocupado con el súper-proyecto-que-todavía-no-se-puede-revelar y no puedo dedicarle a la Bolsa la atención que merece para operar a corto plazo. Prefiero no hacerlo a hacerlo mal. (Aunque me muero de ganas, si te soy sincero).

¡Muchas gracias a todos por vuestras preguntas y colaboraciones!

Yo sigo la operacion ATW, compradas a 46,85 con tu stop loss

Hola,

he entrado hoy a 46,53$. A ver si aguanta antes de llegar al STOP.

Saludos.

Si que me ha durado poco. Me acaba de saltar STOP a 45,29$. Una pena.

Saludos.

Bueno, nada. Fuera de juego. Saltó el stop loss en $45.29 (personalmente, con deslizamiento hasta $45.30).

No creí que esto sucediera, porque, a pesar del aparente desplome del S&P500, ATW estaba aguantando muy bien (excepto hoy).

Personalmente, no descarto volver a entrar. La fuerza relativa sigue siendo alta y la entrada de mano fuerte también.

Si mañana se demuestra que esto era una trampa para alcistas (deshaciéndose la bajada de hoy), entramos de nuevo y tan tranquilos.

Y si no, ya habrá otros lugares donde colocar el dinero.

Simplemente, me da pena que se haya terminado tan rápido esta apuesta; si bien es cierto, que ahora no es momento de compras de medio plazo y se nota en estas cosas.

¡Saludos!

Buenas

A mi también me salto el Stop esta tarde, una pena porque tenía muy buena pinta la operación.

Saludos

Yo diría que sólo hay que esperar a que vuelva a seguir la tendencia alcista y entrar de nuevo, ya sea en ATW, BOBE, CPO o cualquier otra de las mencionadas, todas han funcionado más o menos igual.

Una de las ventajas de ajustar los stop es que puedes entrar varias veces por el precio de un stop más ancho.

Hola,

En After Hours cerró en $46.98. Espero que mañana se confirme este valor en horario de apertura del mercado.

Saludos

Pues yo no entre pero nada mas porque ya tenia bastante con la que me estan zurrando. Pero en fin que os he seguido y me ha dolido porque fastidia inagurar asi, pero no es mas que una operación, asi que paciencia.

saludos y animo a todos que esto no es asi todos los dias, pero tambien es verdad que no hay bolsa sin dias como los de hoy.

Félix

Está cayendo una muy muy gorda en los mercados mundiales, y con este panorama no hay análisis que resista. El mes de agosto se está mostrando muy volátil los últimos años, y entrar ahora en cualquier valor parece más de temerarios que otra cosa. Yo dejaría pasar este mes, vámonos de vacaciones a la playa con un buen libro de bolsa y esperemos un poco a que se calmen los mercados.

Yo personalmente no era partidario de abrir una operación de largos viendo el panorama del sp500 que ayer confirmó el inicio de una tendencia bajista. Supervisé todos los supersectores y estabán practicamente todos en el inicio de una tendencia bajista y los que no lo estaban aún les quedaba poco tiempo para estarlo puesto que el SP500 estaba al borde del precipicio, y más aún tras una trampa bajista a mediados de junio.

En mi primera operación como «super novato clubber» me decante por abrir una operación de cortos en NWSA, aunque su supersector no era el que tenía una fuerza relativa potente con respecto al SP500 vi que era el que tenía más posibilidades de una operación exitosa.

Entre en la operación ayer con estos valores:

Objetivo 14,70

Entrada 16,00

Stop 16,25

Bº por acción 1,30

Rº por acción 0,25

Bº / Rº 5,2

Riesgo total 200 €

Comisiones 25 €

Nº acciones 700

De momento estoy dentro esperando a lo que suceda en el cierre de hoy. Cabe decir que es una operación en simulado.

Estoy bastante contento con esta decisión ya que he visto como todo el esfuerzo que le estoy dedicando al estudio de este mundo tan desconocido para mi hace dos semanas está dando sus frutos…Y todo gracias a novatostradingclub!!

Un abrazo!

Hola, leed este extracto de Inversis…parece que piensan igual que yo (y eso que soy novato jaja). Hasta septiembre, quietoparao:

«La revisión del PIB supone impacto en los resultados de las empresas y por tanto menor crecimiento. Sin embargo, la prima de riesgo del mercado de renta variable es ya tan elevada que no podemos pensar en un encarecimiento sustancial por este hecho. No obstante, los efectos cruzados pueden ser diversos: Entre ellos la

FED tenderá a alejar la subida de tipos, incluso abriéndose la posibilidad de QE3 (aunque el QE2 no ha funcionado al menos de momento). El próximo día 9 de agosto se producirá la nueva e importante reunión en el que podremos despejar pistas sobre esto.

En la zona euro se han tomado medidas (ver nota de reunión de jefes de estado)aunque nuevamente el mercado requiere que se implementen algunas de ellas ¿A qué espera el EFSF para comprar en mercado secundario? Los niveles de deuda vuelven a tensar fuertemente la situación, en vísperas de la reunión del BCE.

Menos dudas hay con la inflación en Emergentes que podría ir a menos en próximas lecturas. Hoy día estas zonas son de menor riesgo, ya que parecen estar más al margen que Europa o Estados Unidos.

En una situación así, la tendencia a vender es alta y el mercado se mueve con poco volumen y con mucho ETF que denota que se vende mercado más que valores. Dado que la situación psicológicamente ha cambiado en los últimos días por motivos comentados, nos marcamos niveles de 1.270 – 1.250 de S&P (índice que mejor está aguantando) como niveles de stop (equivalentes a 2.550 de Euro

Stoxx), para cubrir parte de la cartera, de forma que nos evite profundizar en pérdidas superiores. Saldríamos así de las posiciones largas que hemos mantenido en los dos últimos meses y POSPONDRIAMOS A SEPTIEMBRE la compra de Bolsa.

Como decíamos anteriormente, nuevos datos y la tozudez del mercado que se suma a la de los políticos, son un caldo de cultivo peligroso para no tenerlo en cuenta. Esperemos acontecimientos, pero tengamos el gatillo preparado. Por si

acaso».

¡Qué escándalo hoy!

A las 21:58 (literal) he vuelto a entrar en ATW, comprando a mercado ($44.5).

Esta tarde vi el mercado fugazmente y descubrí un enorme velón rojo en el S&P500. Pensé «Hala, se acabó, giro bajista». Y eso que estaba convencido de que eso no sucedería y que era altamente improbable que se perdiese el alcismo. Es verdad que saltaron muchos avisos de debilidad, pero lo principal todavía no había declarado bajadas.

Después de la pérdida de la SMA200 de ayer del S&P500, me imaginaba a todos los hedge funds, cambiando su modo de «comprar» a «vender» y el precio desplomándose de aquí a los infiernos.

Sin embargo, hace unos minutos (21:52) se me ocurrió mirar al S&P500 desde el móvil y me quedé helado al ver una espectacular vela quieroynopuedo. Automáticamente consulté ATW y vi que estaba en la misma situación. Me llevó 6 eternos minutos coger el portátil, encenderlo, conectarme a internet (estoy en un hotel), ir al broker, comprobar que no era un espejismo y abrir largos en ATW de nuevo.

Es posible que mañana ATW se colapse de nuevo, pero yo le voy a dar otro intento a este valor. Mi stop loss lo puse directamente bajo la vela de hoy, en $43.33.

No me gusta actuar a las prisas ni impulsivamente, pero a pocos segundos del cierre del mercado, no estaba yo como para ponerme a mirar demasiados gráficos.

Ya había adelantado ayer que no me fiaba mucho de la bajada (aunque honestamente esperaba el rechazo desde más arriba) y que volvería a entrar si veía viraje. Pues lo he visto y he entrado.

¡Saludos!

Uxio, sin palabras. Lo tuyo, con un par. He de reconocer que esta entrada me gusta más. Y ojala salga bien.

Pero, una pequeña reflexión, que si vamos a medio plazo, no podemos ir comprando a las 21:59 a pesar de como se ponga el mercado. Yo creo que el problema puede venir por querer ganar mucho arriesgando demasiado poco. Sí claro esto es lo ideal, pero también es lo más dificil y podría a la larga no salir bien. Intentar ganar más de un 25% arriesgando 2 o un 3% en bolsa es muy muy dificil.

Al menos en esta ocasión el stop esta debajo de la mm30.

Vamos que en mi modesta opinión, el corto plazo tiene sus sus entradas y sus stops y el medio es diferente.

Sea como sea, suerte y aver si al menos rebotamos de una vez! que a mi ya esta empezando a doler. Jolines como aprietan!

saludos, Félix

Hola a todos,

Por favor miren IBM, ya lo había comentado la semana pasada y tiene buena pinta, por lo menos teniendo en cuenta algunos factores, caída en zona de valor…última vela verde, tendencia alcista y masnfieldo por encima de 0. Coincido con UXIO, no todo está mal siempre alguna perlita aparece y creo que IBM puede ser una de ellas.

Saludos

Hernán

Otra es PhiliP Morris, que me hizo ganar un dinerillo también está bien, aunque no tiene demasiado volumen

Bueno, pues nada, de esta tampoco fue, así que la dejo por imposible.

Particularmente hoy, el mercado me está dando señal de giro a la baja (se confirmaría mañana, seguramente); así que me aparto por completo del medio plazo. Si tengo ocasión, me meteré en el corto plazo, que es lo que corresponde en estos momentos.

Al fin y al cabo, este artículo cumplió su función de demostrar cómo se utiliza Tickers 1.0 para la estrategia de medio plazo, que es lo que me interesaba. No quería que el Proyecto Colmena cayese en el olvido.

Honestamente, no me creo nada de nada de este giro bajista. No me creo esta sacudida y tampoco me creo que, por más que baje el mercado en unos días, se inicie una fase bajista auténtica. No hay una base sólida que lo justifique; pero bueno, como me decía mi amigo Javier Alfayate hoy (sí, el también está metido en el «mega-proyecto-secreto»), al final, el mercado hará lo que le dé la gana, tenga o no sentido. Y tiene toda la razón. Lo peor que puedo hacer es empeñarme en acertar con mi pronóstico. Lo mejor que puedo hacer, es mirar qué está pasando y actuar en consecuencia.

¡Un saludo!

Hola Uxio,

soy novato y estoy intentando seguir el ejercicio pero cuando voy al Prorealtime no encuentro ese indice. ¿puedes decirme como encontrarlo?

Gracias

Hola, Iñaki. Todos los tickers mencionados se encuentran directamente a través del buscador de ProRealTime ¿Cuál es el que no localizas?

SIGO INSISTIENDO CON PHILIP MORRIS…CREO QUE ES UNA GOOD OPPORTUNITY!

hernan estoy contigo en que philip morris es oportunidad (según a donde llege el próximo mínimo), aunque habrá que esperar unos días.

No se si es tarde para hacer una consulta referente a este tema. Acabo de empezar a leer el blog a la vez que el libro «Aprende a especular en bolsa» y tengo una duda que supongo será muy básica para la mayoria de vosotros.

En este ejemplo comparais los supersectores y sectores del mercado USA con el índice S&P 500, ¿que índice sería equivalente para comparar los sectores europeos?

Gracias y espero seguir aprendiendo.

Hola, Juan.

Para Europa puedes utilizar el EuroStoxx50 (SX5E).

De todos modos, el sistema aquí propuesto es más complejo que el del libro (que mezcla un poco la estrategia de corto plazo y la de medio plazo). Esta es sólo la estrategia de medio plazo.

¡Un saludo!

Hola Uxío,

Fantástico post!!!

Quería consultarte un par de dudas..

Por un lado veo en los gráficos semanales que en la mayoría el precio esta bastante alejado del valor,en este planteamiento de medio plazo esto no es demasiado importante como si lo es en el corto?

Y por otro lado cuando haces vigilancia intensiva del precio en que graficos te basas para detectar la degradacion las condiciones de entrada?En semanal o diario?

Gracias Uxío

Pd: cada vez encuentro mas interesante este blog tanto por su contenido por el dinamismo tanto tuyo como de todos los usuarios!!!

Enhorabuena!!!!!

Hola, Jordi.

A medio plazo no es tan importante la tensión precio valor, especialmente si entramos en ruptura, que es un momento en el que, por definición, el precio se despega del valor.

La degradación del mercado siempre es en semanal, que es tu gráfico de referencia, el diario sólo es para precisar la entrada y la salida.

¡Un saludo!

Hola Uxío

Con la estrategia de medio plazo veo que no tienes en cuenta que el mercado este sobrevendido para entrar largo ni el valor en cuestion,esto es imprtante hacerlo o solo para el corto plazo?

Saludos

La estrategia de medio plazo es tendencial y entro en tendecias en marcha (osciladores saturados siempre).

La estrategia de corto plazo es de swing trading, y no busca aguantar mientras dure, sino que tiene topes previsibles que el oscilador nos ayuda a detectar.

Gracias por la aclaración,queda claro Uxío

Saludos!!!

Muy buenas Uxio,

Se que hace tiempo de esta entrada pero estoy a fondo con el medio plazo y con buscar lo mejor de lo mejor!

Mi duda es sencilla (o eso imagino) referente al pro real time. Cuando por ejemplo busco el sector DJUSBK de SP500, veo que en pro real time salen varios (DJ US BANKS, DJ US BANKS TR, etc). Como se cual es el «correcto»? Leo que dices también de guardarnos las listas de distribución. Te refieres a hacerlas nosotros una a una a través del excel tickers?

Gracias por todo, me está siendo de gran ayuda todo tu blog!

Cuando tecleas el ticker (DJUSBK, creo que es) la primera coincidencia es la correcta.

En cuanto a las listas, mete a mano sólo la de los supersectores de USA y Europa. Para el resto (sectores y subsectores) no te vale la pena el esfuerzo.

Hola Uxio,

Hace unos días que he descubierto el blog y me ha parecido de lo más didáctico y entendible que se encuentra pro ahí. Hace bastantes años que llevo invirtiendo en Bolsa y aunque no me ha ido mal, nunca he usado un método consistente que me evite más de un susto. Con tu blog me he decidido a tomarme el asunto más en serio y analizarme para sacar enseñanzas de los errores.

Veo que usáis el ProRealTime (madre mía que impresión la primera vez que lo abres y te ves inundado de pantallas!!) y siguiendo los consejos del blog, he empezado por trastear con los índices y ver su comportamiento frente al SP500. Hoy veo que el FTSE y el NIKKEI se comportan mejor que el SP500. Después me he creado la lista de los supersectores con ayuda del Tickers 1.0 (por cierto ¿no hay lista de supersectores para Asia?) y aquí es donde me he quedado atascado, ya que no sé cómo hacer la comparativa entre todos los supersectores europeos y el FTSE.¿He de hacerlos uno por uno? Así no tardo los 2 minutos de los que hablas ¿Hay alguna manera de comparar un índice contra toda una lista de una tacada?

Gracias y saludos a todos!

¿Qué es exactamente lo que te lleva tiempo?

Dímelo al detalle.

Yo sólo tengo que pulsar una tecla (flecha abajo) para cambiar de supersector dentro de la lista; así que es el tiempo de pulsar 19 veces la misma tecla y ojear el gráfico que aparece entre pulsación y pulsación (dos minutos, tirando por lo muy alto).

(De Asia no tengo listado)

Saludos a todos!

Hoy he estado a punto de realizar una compra de acciones…y de pifiarla bien. Me explico:

Siguiendo los pasos de la estrategia a medio plazo, he elegido lo mejor de lo mejor en USA, que según me ha salido a mí (que alguien me corrija si me equivoco) es el sector de los semiconductores (DJUSSC), y lo he hecho siguiendo todos los pasos, es decir, primero elijo el supersector con una fuerza relativa elevada respecto al S&P (DJUSTC en este caso), después el DJUSTQ siguiendo los mismos criterios, y luego el DJUSSC.

Pues bien, dentro de él, me he encontrado con lo que yo creía que podría ser una buena opción, que es AMD. Me lo ha parecido porqué he visto que tenía una fuerza relativa respecto al S&P creciente y positiva en el gráfico semanal, y porqué parecía que estaba realizando una ruptura, atendiendo a dicho gráfico y al volumen semanal desorbitado.

La historia es que, no tengo ni idea de por qué, pero AMD ha sufrido hoy un descalabro de, actualmente, un 18%!!!!!! Además, dicho descalabro se ha producido en la apertura. Es decir, que si me hubiera planteado realizar la operación de hoy ayer, hoy habría sufrido un correctivo que me podría haber supuesto mucho, mucho dinero, ya que ni el stop-loss me habría salvado, y todo ello siguiendo (creo yo) todos y cada uno de los pasos indicados en esta estrategia…

Me encantaría que alguien más sabio que yo en estos temas, o el autor del blog comentárais algo acerca de mi experiencia, más que nada para intentar aprender y comprender por qué ha pasado esto, y por qué casi me doy un castañazo terrible

Hola, Optimus.

Desconozco el motivo del castañazo de AMD, pero es igual, esas cosas pasan y tienes que estar preparado para ello.

El sistema de selección de valores no es inmune a sorpresas (ninguno lo es).

Mirando el gráfico, si yo hubiera entrado en AMD como comentas, habría puesto el stop loss a un 15.5% de distancia aprox (compra en 4.51 y stop loss en 3.80, por ejemplo).

Si luego resulta que la caída se dispara a 18%, y tú has arriesgado un 2% de tu capital en esta operación, pese al enorme susto y descalabro, habrías perdido un 2.32% de tu cuenta, que tampoco es la muerte de nadie.

Si arriesgas poco de cada vez, no tienes por qué perder mucho dinero, ni siquiera cuando el mercado te da una buen bofetada del revés.

Entendido, tienes razón, el riesgo no es tan bestia como a mí me había parecido…

De paso, te quería preguntar cómo ves a AMD ahora a corto plazo, ya que parece que se dan todas las condiciones para abrir largos (precio en el borde del canal y a punto para volver a la zona de valor, sobre soporte, sin divergencias que nos hagan echarnos atrás, con el mercado americano muy fuerte, y en particular el mercado de semiconductores aún más)…¿cómo lo ves para entrar ahora?

Muchísimas gracias por el blog y por tu tiempo, haces un gran trabajo!

Te iba a contestar que no, por comprar bajo resistencia histórica.

Pero ahora, te entiendo. Te refieres a corto plazo.

Querrás hacerlo sobre soporte relevante y con divergencia alcista a tu favor, que no tienes.

Sí, sí, me refería a corto plazo…

¿Sabes qué pasa? Que me cuesta sangre, sudor y lágrimas encontrar un solo valor que cumpla todos los requisitos que tú nos enseñas para operar con largos a corto plazo (lejos de media móvil, sobre soporte, con divergencia favorable, con relación beneficio/riesgo lo bastante grande, en sintonía con el mercado)…son muchos requisitos que cumplir a la vez! Que no discuto que se tengan que cumplir, ¿eh?, pero (con mi experiencia, por supuesto) la verdad es que la búsqueda se hace muy complicada!

El caso que comentas (largos de corto plazo a contracorriente) es 1 de 4, dentro de 1 de 2 estrategias.

Ese caso es difícil de encontrar ahora, porque el mercado no ha caído recientemente lo suficiente como para que un gran número de valores estén desplomados, pero tensos para como para volver al valor.

Estos días puedes encontrar sobre todo largos a favor de tendencia alcista o cortos a favor de tendencia bajista (que últimamente son los que mejor me funcionan, por cierto).

Si vas a favor de tendencia la divergencia no es imprescindible, y podrás encontrar más opciones.

Ah, perdona, pero pensaba que sí. De hecho, el StockTest4, en la pestaña «Largos a favor de tendencia» indica que si no tienes una divergencia a tu favor, la operación queda desaconsejada! (se pone rojo si la divergencia es «bajista» o «no diverge con el precio»)

Y es cierto, pero te estoy ofreciendo una rebaja razonable (que por supuesto, resta tasa de aciertos), para que no te desesperes buscando.

Ok, ok, entendido. Muchísimas gracias por tu ayuda!! Seguiremos buscando 🙂

Buenas.

Me parece genial esta herramienta, me he estudiado el profundidad el libro de Stan Weinstein y este Excel es fabuloso para su sistema, pero tengo una duda de novato a ver si me la podéis solucionar.

La duda es muy básica y es que no se en primer lugar que indices mundiales comparar primero y luego por ejemplo: ¿Como se a que indice pertenece un Supersector Europeo (SXAP)?. En el ejemplo eliges el indice S&P 500, todos los Supersectores USA están en S&P 500? Y que pasa con NASDAQ, NYSE, etc?

He empezado hace poco en esto de la bolsa y me hago un lio tremendo.

Muchas gracias

Un saludo

Waldo. En realidad, puedes compararlo absolutamente todo contra el S&P500. Si quieres ser más preciso, todo lo que pertenezca a Europa compáralo contra el EuroStoxx50 (SX5E, en ProRealTime).

NYSE y NASDAQ son mercados (casos particulares) del S&P500 que no necesitas tener en cuenta.

Hola Uxio, ¿la gente que opera a MP arriesga máximo el 2% por operación? cuando operas a CP es normal hacerlo así, o incluso un 1% por que muchas veces entras y sales en una semana pero operas a MP en semanal o incluso en mensual ¿no crees que pueden pasar años para ganar por ejemplo un ratio 5/1? si operas CP donde cada día arriesgas un 1% de tu cuenta, bueno, pero imagínate en MP para ganar 500€, ratio 5/1 para 10.000€, tener que esperar 1 año, cuando en CP has podido cerrar 500 operaciones.

Imagino que la gente que opera a MP/LP y ponen el stop alejado por ejemplo bajo la MM30 pondrá el stop por encima del 6%, ¿o no?

Estás confundiendo el concepto del riesgo:

https://www.novatostradingclub.com/gestion/el-error-mas-tipico-de-gestion-de-capital/

https://www.novatostradingclub.com/gestion/el-segundo-error-mas-tipico-de-gestion-de-capital/

Hola a todos. En caso de querer empezar a operar en el ibex, cuando realizamos una comparación de los sectores en la eurozona, ¿es correcto comparar dichos sectores contra el ibex para determinar cual se ajusta a lo que busco? o contra que referencia debería compararlos.

gracias

para determinar que sectores están haciendo subir o bajar más al ibex

¿Y cómo sabes que el DJUSEN y el DJUSOQ no van a rebotar en la resistencia que puede haber justo encima?

Uxío, antes que todo felicitarte por esta tremenda oportunidad y herramientas que nos brindas dia a dia. te cuento que soy de Chile y me estoy iniciando en el tema del trading, siendo autodidacta e ignorante en muchas cosas, espero por poco tiempo más (gracias a tus consejos también)

Estoy en la etapa de diseñar un sistema de trabajo y parece que tickers 1.3 es una herramienta útil.

No obstante lo busco en internet y no lo encuentro para descargar. Me podrías recomendar algún link, ya que la plataforma que estoy usando es metatrader 5??

Tickers 1.3 es independiente de la plataforma y lo he distribuido por email a todos los Novatos a principios de mayo, así que deberías tenerla ya.

Hola a todos. Este es mi primer comentario. Una web genial, por cierto.

Llevo 4 operaciones en real con esta estrategia (valores americanos), que es la que encuentro de momento más sencilla de aplicar más o menos correcamente y con la que me siento más cómodo. 2 de ellas se me cerraron en el stop loss y 2 siguen vivas. El caso es que me he encontrado con que todas y cada una de las operaciones que cumplen las condiciones óptimas que se describen en esta estrategia, como volumen en la ruptura, compra de la mano fuerte, etc.. están sobrecompradas. Por una parte lo veo lógico, ya que si está comprando la mano fuerte y pega un tirón hacia arriba, de pillarlo en buen momento, el valor estará sobrecomprado y a su vez, con bastante tensión con respecto a la media móvil.

Mi pregunta es: ¿Es correcto comprar ahí?

¿Quizá es mejor esperar al pullback y que no esté sobrecomprado?

¿Depende de la fuerza alcista que observemos que tiene el valor?

Dejo una imagen de un valor al que le pasa esto, es Pepsi, cumple con todo, sector con mucha fuerza relativa con respecto a SP500, mano fuerte, sobre resistencia…lo único es que no tenía un volumen demasiado alto en al ruptura.

He incluído el RSI(5)y el estocástico para que se vea que me da valor sobrecomprado en ambos.

http://img294.imagevenue.com/img.php?image=231248932_PEP_122_540lo.jpg

Gracias. Saludos

Rodrigo, ahí está bien comprada la ruptura. Si ves que se te escapa, espera al pullback. Ambas son buenas opciones.

El pullback es (muy) frecuente que se dé, pero no siempre se da.

(Y sí, obviamente, las rupturas siempre saturan el oscilador).

Hola Uxío,

Al hilo de lo ultimo que comentas del pullback, el pullback que acaba de hacer BME anula la proyeccion tras la estructura de doble suelo de la que viene? O no deberia?

Muchas gracias

Hola, no tengo palabras para describir el valor del trabajo que haces, increible, tengo una duda sobre el gráfico de ATW, una duda que creo se me escapa, en el primer trimestre 2009 hay una venta de la mano fuerta cuando el precio está abajo según koncorde, he leido que de todas formas lo que repesenta la línea azul es velocidad de compra, no volumen, pero es curioso la mano fuerte venda con el precio abajo, es normal? gracias de antemano por el comentario, se que el comentario no está relacionado directamente con la operación, pero disculpad si no es el lugar oportuno, me decis, un saludo y en hora buena

Nicolás, el indicador, ante todo, es un estimador; no representa la verdad. Por otra parte, la mano fuerte no siempre acierta y, además, muchas veces tiene que hacer maniobras contrarias para amagar y darse a sí misma la oportunidad de poder hacer lo contrario un poco después (que parece el caso: vender visiblemente tras haber comprado antes sigilosamente para poder después comprar agresivamente antes de la subida final).

En cualquier caso, ojo con el koncorde y cualquier otro indicador. Son elementos auxiliares siempre.

alex, llego tarde, lo siento. De todos modos, para este tipo de preguntas, enlaza siempre a tu gráfico para que todos lo podamos ver y hablar sobre algo concreto.

Muy buen artículo. Solo tengo una duda con ir colocando los stop.tengo que estar prendida todo el día a la computadora para ver si el precio va subiendo y así poder cumplir con la vigilancia intensiva?. Se que es una pregunta tonta pero es que todavía sigo leyendo material y todavía no he hecho operaciones simuladas.Y en general también me pregunto cada cuanto tengo que conectarme en el día para ver que pasa con el precio . O debo estar pendiente de mi gráfico las horas en la que esta abierto el mercado..

Hola Uxío. Aparte de esta operación y la llamada «Analizando la propuesta de José Javier», tienes mas ejemplos de operaciones a medio plazo en tu blog?

Muchas gracias.

Hola, Isabel. Imagino que sí, pero no sabría decirte.

Usa esta búsqueda para ir revisando más casos similares:

https://www.novatostradingclub.com/tus-operaciones/

Un saludo

Hola Uxío, eso había hecho pero hay tantas que tengo que leer todas para saber si son de medio plazo. Ayudaría que en las sucesivas pusieras al principio si es de medio, de largo…

Buscaré una a una. Gracias de todos modos.

Saludos…

hola Uxío, en el gráfico de los valores elegidos para una estrategia de medio plazo pones los indicadores fuerza relativa de Mansfield, Volumen y Konkorde y en las velas una media móvil ajustada, los soportes y las resistencias. ¿Hace falta fijarse o poner algo más? no sé… ver cómo es la última vela, zona de valor, canal envolvente…

Muchas gracias.

Isabel, en lo que te tienes que fijar es en la situación del precio respecto a su próximo soporte relevante y su próxima resistencia relevante. Esa es la parte obligatoria.

En la parte opcional puedes poner tantos indicadores como quieras, siempre que tengan sentido para el tipo de operativa que estás realizando. En este caso, encajan estos.