Hoy vamos a ver cómo se escogen los valores que vamos a comprar con nuestra estrategia de inversión a medio plazo. Recuerda que puedes consultar en mi guía sobre invertir en la bolsa de valores lo importante.

¿Cómo escojo acciones para invertir a medio plazo?

Verás como, con una técnica muy sencilla podemos ir pasando nuestro puñado de tierra e ir tamizándolo con filtros cada vez más finos hasta encontrar nuestras pepitas de oro.

Pero… ¿te has dado cuenta de que he dicho la palabra técnica?

En efecto, vamos a realizar una búsqueda y captura de los mejores valores para invertir utilizando una aproximación sistemática y técnica. Olvídate de realizar una selección por análisis fundamental y, mucho menos, por noticias, rumores o recomendaciones. Todo eso es ruido para esta forma que de escoger valores que te voy a presentar.

La selección se hace en dos fases: Primero se encuentra dónde están los valores interesantes y después se mira uno por uno los potenciales candidatos, considerando quedarnos sólo con lo mejor de lo mejor.

Esta técnica es conocida como ir del bosque a los árboles y del árbol a la hoja.

Ya te puedes imaginar que el bosque es el mercado global, los árboles son los diversos mercados nacionales que se ramifican en sectores, donde las hojas son los diferentes valores que componen cada sector.

Para una primera aproximación, lo importante es que el mercado elegido sea fuerte.

¿Cómo saber si un mercado es fuerte? ¿Fuerte frente a qué?

La fortaleza de algo es relativa. Un niño puede ser muy bajito, pero si es de los más altos de su clase, entonces es un niño alto. Con los mercados, los sectores y los valores pasa igual. Se trata de quedarse con los más altos de su clase.

Para saber si un mercado es fuerte tenemos que compararlo con los demás.

Esto lo haremos comparando todos los mercados contra uno de referencia. Modelaremos cada mercado por su índice director (por ejemplo, daremos por supuesto que el mercado español se representa por el IBEX35 o que el francés lo hace por el CAC40).

Así pues, compararemos todos los mercados midiendo la fuerza relativa entre su índice y uno de referencia ¿Adivinas cuál es este índice de referencia? Sospecho que has acertado: El S&P500.

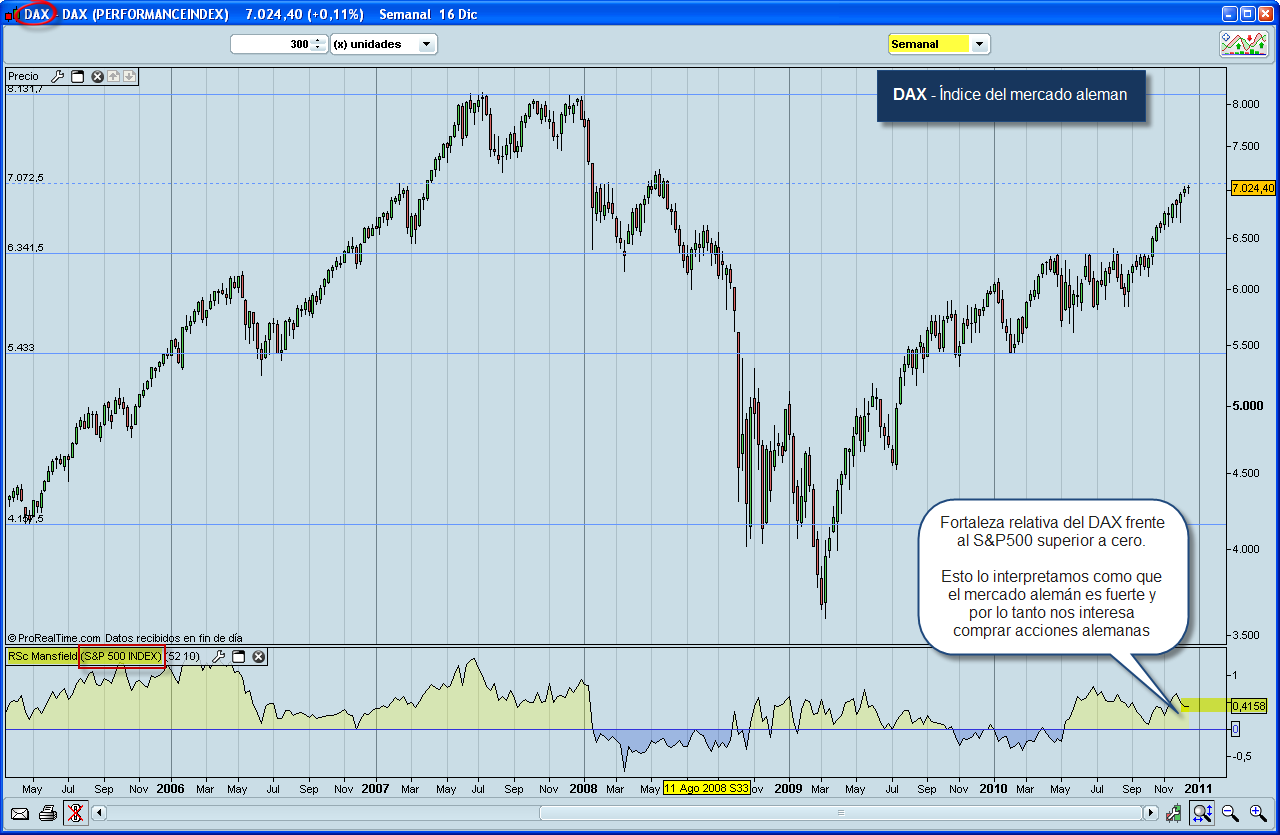

Para realizar esta comparación, cogeremos el gráfico semanal del índice en cuestión (por ejemplo el DAX, para el mercado alemán) y añadiremos en ProRealTime el indicador Fuerza relativa de Mansfield (Comparación).

Observa en la imagen cómo nos muestra que el mercado alemán está siendo más fuerte que el norteamericano:

Pincha en la imagen para verla en grande

Pincha en la imagen para verla en grande

Así pues, la primera condición a seguir es que el mercado deberá ser de los más fuertes. Cuanta mayor fortaleza relativa, mejor. Es importante también atender a la pendiente del indicador de fortaleza. Así, los mercados que cruzan de negativo a positivo, a pesar de tener un fuerza muy baja (próxima a cero) son muy interesantes, pues demuestran que se están pasando al bando de los líderes.

Quizás estés pensando que tú sólo vas a invertir en España. A esto te voy a comentar dos cosas:

- Entonces ya sabes cuándo tiene sentido invertir en España (cuando su fortaleza relativa sea positiva).

- Invertir en el extranjero es prácticamente igual de fácil que hacerlo en el mercado nacional. Especialmente si no te sales del euro.

¿Tengo que tener en cuenta los sectores de las acciones?

Una vez seleccionados los mejores mercados para invertir, llega la hora de investigar los diferentes sectores de los mercados elegidos. Se trata, ni más ni menos, de repetir los mismos pasos, sólo que ahora, en lugar de comparar cada índice de mercado contra el S&P500, compararemos cada índice de sector con el índice de mercado correspondiente.

Y, por fin, nuestras pepitas de oro

Cuando ya estamos dentro de un mercado líder, centrados en un sector potente, lo único que tenemos que hacer es revisar tranquilamente los gráficos semanales de los valores componentes de este sector del mercado.

Hay un enorme efecto de contagio de confianza. Cuando el dinero entra en un mercado, se expande por sus sectores y, dentro de éstos, por sus valores. Hasta una oveja negra puede subir cuando todo el rebaño sube.

Una vez más, utilizaremos la comparación de fuerza entre cada valor y su índice de mercado. Nos quedaremos sólo con aquellos valores que muestran una fortaleza relativa positiva y, muy especialmente, atenderemos a los que cruzan cero para entrar en el lado ganador.

Para encontrar los valores componentes de cada sector, puedes utilizar páginas como Stoxx o Finviz.

Un ejemplo práctico de valores de inversión para medio plazo

Aquí tienes unos magnífico artículos de nuestro blog, en el que puedes ver paso a paso cómo se analizan los diferentes sectores y los códigos de los sectores:

Observa atentamente cómo se avanza del bosque hacia los árboles y del árbol a la hoja.

Si te ha gustado este artículo, entonces también deberías revisar nuestra formación completa 1 a 1.

69 respuestas

Excelente articulo! Gracias

S2

Hola, interesante entrada,

En mi caso uso ese sistema o similar como filtro o como punto de partida, pero me sigo manteniendo en la operativa a corto.

¿significa estos últimos post que te pasas a una operativa a medio plazo, Uxío?

s2

Buenos días.

Esta información no tiene precio, muchas gracias.

Me surge la duda de que para que sirve entonces el analisis fundamental. Imagino que me contestaras que para el largo plazo, pero hasta que tiempo consideramos que se trata de medio plazo?

Por otra parte, no sería útil también este sistema para el corto?

Gracias

Saludos

Hola Uxío;

Desde que encontré tu página se me van despejando los nubarrones de este mundo. LLevo poco tiempo y si me introduces en el ProRealTime con Fuerza relativa de Mansfield (Comparación) con otros verás que mi fuerza es mínima. Pero gracias a tus artículos va subiendo poco a poco, así que desde aquí (aunque no sea a lo mejor el mejor sitio) agradecerte de todo corazón tus aportaciones que son fantásticas para perdidos como yo en este mundo de tiburones

Por cierto, ¿se puede comprar tu libro en edición impresa?

Nuevamente gracias por todo y saludos

Una duda: ¿Si comparas un índice europeo como en este caso el DAX con el SP500 y está subiendo más, no querría decir esto que puede frenarse? Ya que me parece que los índices europeos siguen de cerca lo que hace el americano.

¡Hola todos y muchas gracias por vuestras aportaciones!

Diego: Gracias a ti, por estar ahí.

Gustavo: No es que me pase al medio plazo, es que añado el medio plazo en el arsenal de Novatos Trading Club. A partir de ahora, empezaremos a pensar también a medio plazo e incluiré operaciones de este tipo.

Manuel: El análisis fundamental puede utilizarse como un filtro previo aunque, como la precisión temporal de ese tipo de análisis suele ser tan mala, no lo considero de ninguna utilidad.

Pensamos en largo plazo a partir de año y medio o dos años sin soltar nuestras acciones. Hasta ahí podemos considerarlo medio plazo.

Este sistema de selección es el mejor de los filtros que podemos aplicar a la operativa a corto plazo. De hecho, en el libro Aprende a especular en Bolsa la introduzco (aunque de un modo más light). Ahora no la estamos utilizando porque resulta muy trabajosa para operaciones de muy corto plazo, en las que realizar esta selección influye menos en el resultado. A corto plazo el precio se comporta de manera diferente y hay que fijarse más en otras cosas.

Luis: Gracias por tu apoyo. Me alegro de que mi trabajo te esté ayudando. Es muy motivador para los momentos en los que flojea la voluntad.

El libro es un ebook que se descarga directamente a tu ordenador. Sin embargo, puedes imprimirlo tú mismo a alta resolución. De hecho, tengo una versión disponible con menos colorido para que imprimirlo resulte más económico.

Roberto: Precisamente porque los índices del mundo se parecen entre sí y todos se adelantan o se retrasan un poco respecto al S&P500, éste resulta especialmente útil como referencia de comparación. Pero eso no significa que todos tengan que copiar sus movimientos. Simplemente, no suelen descoordinarse demasiado.

Cuando algún país está especialmente fuerte (está entrando dinero en él), éste puede verse beneficiado durante muchos meses y sacarle ventaja al de referencia durante todo ese tiempo.

Ricardo González suele hacer frecuentemente esta comparación de índices mundiales y publicarlas en su web. Como, por ejemplo, aquí.

¡Un saludo!

No consigo localizar ninguna página en la que pueda analizar los sectores del DAX 30, saben alguna??

UN SALUDO

Hola, sanzillo2001.

Utiliza la división europea de Stoxx.com.

¡Un saludo!

Buenas noches.

Espero que alguien me saque de mi duda.A que sectores del mercado americano hay que hacer caso? A los del Dow ó a los del SP500? Es que según veo en alguna información,no son lo mismo,y desde luego la cantidad que hay de uno y de otro no es la misma para nada.

El SP500 tiene 41 tickers entre sectores e industrias y el Dow tiene 100 tickers sin distinción y los llama «sectors»,pero ojo,son 100 tickers,casi nada.

Espero que alguien me saque de mi confusión.Muchas gracias.

!Un saludo!

No me digas que te flojea la voluntad?!?!?!? que nos quedamos en pelotas.

Ahí una de motivación, mañana o pasado me compro tu libro!!!!

Gracias nuevamente por todo y un abrazo fuerte

hola uxio!!! llevo siguiendo tu pagina por largo tiempo y me parece todo muy interesante sobre todo el articulo de cuando comprar y vender las acciones, despues de bastante pensar quiero llevar a la practica el metodo que comentas en el articulo, en este caso comprar cuando el estocastico asome por encima de 20 y vender justo cuando llegue a 80, lo que hare sera comprar participaciones de un fondo en este caso un fondo indexado que replica el ibex 35( ventaja de comisiones inapreciables pudiendo invertir sin cantidad minima) dispongo de 10.000 euros para la inversion, pero actuare invirtiendo 1000 en el fondo cuando sobrepase 20 y recojiendolo cuando pase 80 ( a veces solo sera cuestion de pocos dias, esperando uno o dos meses a que llegue la señal XD), en caso de falsa señal esperare a que otra vez supere 20 poniendo 1000 euros mas que antes de modo que recoja beneficios cuando llegue a 80. ¿ crees que es factible mi inversion sabiendo que puedo poner mas veces 1000 euros o es posible la ruina dando el ibex de 8 o 9 señales falsas seguidas de entrada ( me parece una barbaridad) cruzando estocastico 20? dame tu opinion por favor.me planteo todo esto suponiendo por ejemoplo la crisis de 2008 de las bolsas y ahi me entan las dudas¿ que hubiera pasasado en mi inversion en este caso? ¿ puedo hacerlo protejiendome en mercados bajistas y hacerlo en laterales y alcistas? gracias.un saludo.

Hola, Pablo. Te contesto mejor por email porque este comentario corresponde más bien al artículo al que te refieres.

¡Saludos!

Hola a todos,

Aprovecho para saludaros y manifestaros mi alegría al ver esta referencia a mis mensajes en mi blog. El análisis sectorial representa una de mis patas del análisis, aunque es cierto que todo importa, conocer en qué sectores se puede invertir y en cuáles no es algo importante.

Respondiendo a la cuestión:

«Buenas noches.

Espero que alguien me saque de mi duda.A que sectores del mercado americano hay que hacer caso? A los del Dow ó a los del SP500? Es que según veo en alguna información,no son lo mismo,y desde luego la cantidad que hay de uno y de otro no es la misma para nada.

El SP500 tiene 41 tickers entre sectores e industrias y el Dow tiene 100 tickers sin distinción y los llama “sectors”,pero ojo,son 100 tickers,casi nada.

Espero que alguien me saque de mi confusión.Muchas gracias.

!Un saludo!»

Yo tengo una lista de:

10 industrias

19 super sectores

41 sectores y

114 subsectores

Si lees mi post, hay que partir desde los super sectores, e ir adentrándote en los subsectores. Es importante que dentro de los sectores, escojamos los 2-3 mejores. Luego iremos a más y veremos cuales son los responsables (dentro de los subsectores) de esa fortaleza en los sectores.

Por tanto la respuesta es que tienes que mirar todos. Si no quieres complicarte demasiado, deberías tener en cuenta al menos los subsectores. A la hora de invertir en sectores directamente, creo que están todos los supersectores pero no todos los sectores.

Quiero dar las gracias a Javier Alfayate por su aclaración y de paso preguntarle si estoy en lo cierto cuando digo que las 10 industrias,19 supersectores,41 sectores y 114 subsectores a los que te refieres,abarcan 72 paises.A veces,cuando hablais de supersectores,sectores,etc creo entender que se trata del mercado americano ó europeo y puede que no esté en lo cierto.

En ocasiones,lamento ser ó parecer tan torpe,pero prefiero pecar de ignorante y preguntar hasta aburrir,que intentar trabajar con la duda o el error.

Muchas gracias.

!Un saludo!

Esta es la clasificación ICB (Industry Classification Benchmark), que compone la lista que menciona Javier.

Esta clasificación aplica a cualquier valor del mundo. Por ello, tú puedes clasificar según industria, supersector, sector y subsector a cualquier empresa que cotice en Bolsa, no importa en qué país.

No obstante, aunque tú realices tu selección de valores de esta forma, debes saber de antemano en qué mercado estás dispuesto a operar y en cuál no (ya sea por motivos de accesibilidad a ese mercado o porque simplemente su fortaleza te interesa más o menos). Por ejemplo, no importa demasiado que el mercado peruano esté despuntando si no vas a invertir en él.

¡Un saludo!

Gracias Uxío por la clasificación Banchmark.

Pero si no he entendido mal,si yo voy a operar en el mercado español o europeo,en general,quizás me debería fijar en los sectores del Eurostoxx y si voy a operar en el mercado americano en los sectores del SP500.No sé si es eso lo que me querías hacer entender, cuando me has puesto el ejemplo del mercado peruano.

Gracias otra vez y un cordial saludo.

Muy bueno Uxio, llevaba tiempo finjandome en unplazo algo mas largo, realizando seguimientos de canales o directrices alcistas esperando el momento oportuno para entrar sin dejar de lado el corto plazo. Todavia tengo que descubrir en que lado me encuentro más agusto, tambien me han gustado los articulos de Javier Alfayate su web ya la conocia pero me perdia un poco en ella. Poco a poco me vas abriendo los ojos un poco más. Cada día los tiburones lo tienen un poquito más dificil conmigo gracias a gente como tú. Gracias

La clasificación ICB vale para todo el mundo.

Aquí se pueden ver datos de la clasificación para diferentes mercados

Saludos

Eso es, es una forma de clasificar la industria. Luego hay listas para cada área geográfica e incluso mundial. Yo prefiero quedarme en las áreas geográficas ya que puede haber mucha diferencia.

Buenos días

Gracias por el enlace.

Que trabajo tan bueno,aclara muchas cosas.

En algún curso que he realizado ,deben creer que nacemos aprendidos

Muchas gracias

Fernando

Pensando en poder realizar un screener para ver qué sectores del IBEX son más fuertes, me surge la duda de si para eso sería necesario tener índices por sectores y compararse con el del IBEX35. Pero no he encontrado la forma en ProRealTime, o a lo mejor estoy planteando algo equivocado. Pero me ha parecido que se podría aplicar un screenner tanto a la selección del sector, como a la del valor dentro de un sector. La idea que tenía es no tener que repasar los sectores a pedal, pero no sé si es posible. Muchas Gracias.

Hola, Carlos.

Sí que es posible, pero para eso hay que programar el indicador de fuerza relativa de forma manual, puesto que no se puede incluir en los screeners, y eso exige alterar su código cada semana.

Creo que, al final, resulta más cómodo pasar del screener en este caso particular.

¡Un saludo!

Tienes razón Uxío, le he dado vueltas al manual de programación, y no he encontrado forma de hacer referencia a otro instrumento que no sea sobre el que se está aplicando el indicador personalizado. Así que creo que no se me van a caer los anillos por mirar cada sector y así ir cogiendo un criterio propio, y ya quizás en un futuro PRT incorpore esa funcionalidad y ya pueda desarrollar ese filtro con más conocimiento de causa. Gracias!!!!

magnifico articulo claro y practivo

Ayer viendo muchos de estos articulos, al final me vi con una Excel con los sectores-sub- etc de Europa y EUA

pero al final no se que ha pasado que no la encuentro

¿Donde puedo obtenerla..?

gracias

Te lo envío directamente al email.

¡Un saludo!

Estimado Uxío,

por la confianza que te tengo, permíteme que te reproduzca el correo que le he enviado a Ricardo González, de «Los mercados financieros», pues la misma cuestión que a él le planteo, me interesa mucho que me la razones tú.

————————————————————————————-

Estimado Ricardo,

sigo desde hace tiempo tu magnífico blog «Los mercados financieros».

Si algo ha quedado siempre diáfano es tu «mantra» de que los mercados que en el pasado reciente lo han hecho peor/mejor tenderán a repetir sus tendencias en el futuro. En consecuencia es preferible apostar al alza en los mercados, sectores y finalmente valores más alcistas del pasado reciente (siempre con la perspectiva de medio plazo).

Debo decirte que siempre me ha parecido una postura de los más razonable, más aún cuando viene avalada por otros autores de reconocido prestigio como Stan Weinstein y más caseramente, Javier Alfayate, entre otros.

Pues bien, yo quise corroborar esos axiomas y decidí hacer una pequeña prueba en la última bajada importante, la del 2009. Para ello, arbitrariamente tomé las siguientes fechas:

1 15/10/2008 fecha arbitraria previa a la caída

2 02/03/2009 suelo en el SP&500

3 02/05/2011 fecha arbitraria de control de subida

Para la prueba (realmente tomé más fechas de control pero aquí resumo sólo lo más significativo) utilicé la lista de supersectores USA con los datos que me proporciona la plataforma ProRealTime en marco semanal.

Pues bien, la sorpresa ha sido que los sectores que más subieron después de hacer suelo en el 2009 no fueron los que teóricamente presentaban mejor aspecto o que se habían comportado relativamente al SP&500 mejor (usé la herramienta RSCMansfield principalmente, además del indicador Koncorde) sino todo lo contrario, los que habían caído más.

Como muestra :

SECTOR CAÍDA 2 RECUPERACIÓN 3

BANKS -79% + 169%

AUTOMOB. -71% +390%

TELECOMM. -29% +49%

FOOD -31% +63%

Prácticamente no hay excepciones, caídas de más del 60% implicaron recuperaciones de más del 120% mientras que caídas de menos del 40% conllevaron recuperaciones de menos del 90%.

Imprimiendo los gráficos, los resultados son más llamativos aún.

Me gustaría conocer tu opinión. Gracias anticipadamente

Saludos

———————————————————————————

Querido Uxío, a él le he enviado pdf de algunos gráficos de sectores, si lo necesitases, pídemelo.

Muchas gracias por tu amabilidad y tu tiempo.

Un abrazo.

Hola, Alberto.

Lo que comentas, lejos de ser chocante, es perfectamente lógico. Simplemente hay un pequeño error de concepto en la base de todo esto: La frase «los mercados que en el pasado reciente lo han hecho peor/mejor tenderán a repetir sus tendencias en el futuro» es básicamente decir con otras palabras que Ricardo o Javier hacen trend following trading: Son seguidores de tendencia.

Así pues, su axioma es cierto mientras no haya un cambio de tendencia. Tu estudio ha sido precisamente durante un giro (un suelo), por lo que «el mantra» en ese punto no vale de nada.

A Ricardo, cerca del suelo, le saltan los stop loss (de sus posiciones cortas), se retira del mercado y, cuando detecta la nueva tendencia alcista, se mete hasta que le salten los stops loss al llegar al techo.

Ya ves que no hay sorpresa, sólo un planteamiento confundido. Nada más 🙂

¡Un saludo!

Gracias por la rápida contestación, Uxío.

Tenía claro que Ricardo es un seguidor de tendencias y que en una vuelta del mercado como la del 2009 se produce un punto de discontinuidad pero seguramente me ha faltado explicar cuales eran mis intenciones con ese pequeño ejercicio.

Ahora estoy estudiando la técnica del Market Timing y, supuesto que yo fuera capaz de determinar con gran aproximación la fecha de giro del mercado, en marzo del 2009 por ejemplo, aún no tendría datos de la nueva tendencia como para decidir donde invertir mi sufrido dinero con el máximo aprovechamiento.

En ese caso me he de basar forzosamente en datos recientes aunque sean de la tendencia bajista anterior.

Mi hipótesis consistía en que si seleccionaba sectores que en una fase bajista se resistían a caer o lo hacían en menor medida que el SP500, seguramente, cuando la tendencia fuera favorable, lo harían mejor que el indice general.

Pues bien, ahí es donde comprobé que la hipótesis no se cumplía y la mejor manera de batir al mercado, a falta de otros datos, era invertir todo en un ETF que replicase al sector que más hubiera bajado en la fase bajista. Eso sin complicarse la vida buscando valores.

No he investigado más aún. Sospecho que dejado pasar un tiempo, seguramente convendría afinar más y analizar los indicadores para seleccionar los valores más prometedores pero en una primera fase creo que esa táctica sería la mejor porque te permitiría no perderte el primer impulso alcista, que muchas veces se lleva la parte del León.

Saludos

Hola, Alberto.

Entendido entonces. Tu punto es muy interesante.

En mi caso, en ese tipo de situaciones de retorno al valor (mi estrategia contratendencial de corto plazo), cuando quiero estimar quién subirá más, busco la divergencia más agresiva posible en force index (EMA13) y/o MACD y MACDh, en este caso semanales. No sé qué resultados daría con tu colección de gráficos ¿Podrías echar una prueba rápida?

Bueno, Uxio, en un primer tanteo rápido sí parece que hay una relación entre el incremento del MACD-h en la fase de formación de suelo y la fuerza de subida posterior del sector. Bien es cierto que solo he comprobado tres sectores. Lo que no veo es que esté relacionado tan directamente con el IF(13) ni semanal ni diario.

Seguiré investigando

Acabo de echar una visual rápida y, en ese caso tan extremos, no sirve de mucho como criterio para diferenciar, puesto que todos los supersectores USA mostraban en ese suelo mosntruosas divergencias alcistas, tan to en MACD, como MACDh y force index (13). Tan sólo el supersector bancario no lo hacía (sólo un poco en force index).

Estimado Uxío,

Haces referencia a comparar los sectores con su mercado, pero ¿Como encuentro los sectores de un mercado en el prorealtime?

Un Saludo.

Con esto:

https://www.novatostradingclub.com/recursos-2/lista-de-valores-de-cada-sector/

🙂

Hola Uxío buenas tardes, hace poco que he dado con tu web y te felicito porque es muy didáctica y en el poco tiempo que la llevo visitando estoy aprendiendo cosas nuevas y reforzando algunas otras.

Quisiera preguntarte con respecto a la estrategia de «medio plazo». Tengo claro que, por ejemplo, primero quiero saber que mercado está más fuerte el Europeo o el Americano, pues comparo el DAX con por ejemplo el S&P500. Supongamos que me sale que el DAX está más fuerte, luego tengo que comparar cada SUPERSECTOR (los 19 supersectores que hay en Europa) con el DAX para ver cual está más fuerte. Hasta aquí todo bien, la duda que tengo es, si por ejemplo, obtengo que uno de los «supersectores» fuertes es el «Basic Resources» (SXPP), entonces entiendo que debo ver como están cada uno de sus «sectores» (SIPFRP, T1750P, T1770P), pero estos con que los comparo, ¿con su «supersector»(SXPP) o con el DAX que es el índice de mercado de referencia? y luego, una vez llegue a los valores dentro del «sector», para poder escoger los adecuados, con que los comparo ¿con su «sector» (SIPFRP, T1750P, T1770P), con su «supersector» (SXPP) o con el índice de mercado DX?

Espero que hayas entendido mi duda…..Muchas gracias por adelantado por tu respuesta. Un saludo!

Hola, jordi.

Pregunta entendida perfectamente 🙂

La respuesta es que compares todo con el DAX. Lo único que necesitas es una referencia fija.

Date cuenta de que, en realidad,estás comparando gráficos entre sí, viendo cuál es el que mejor se comporta frente al DAX (o a lo que tú quieras). Con qué compares es lo de menos, siempre que lo mantengas fijo.

¡Saludos!

Hola Uxío, muchas gracias…..aclarado me queda!!

Un saludo!

Buenas tardes a todos,

Hay una cosa que no acabo de ver clara, si quiero comparar los supersectores con el mercado de referencia en ProRealTime, ¿Debo crearme las listas con cada uno de los valores que la forman? ¿Igual me pasaría con los Sectores y los Subsectores? No sé si me he explicado, o tengo un error de planteamiento.

Uxío, te felicito por el blog que has creado, y por todo lo que nos aportas!

Saludos!

Sergi, no tienes un error de planteamiento. Símplemente, no te compensa complicarte tanto. Por teclear un puñado de tickers de vez en cuando en el PRT tampoco pasa nada.

Ok! Gracias… Es posible que los tickers 1.0 sean distintos a los tickers de PRT. Por ejemplo, ELRINGKLINGER en tickers 1.0 es ZILGn y en PRT es ZIL2. ¿Siguen nomenclaturas distintas?

Sí, sí que puede haber alguna variación menor. En cualquier caso, si no lo encuentras por el ticker, lo encuentras por el nombre.

Buenas noches a todos:

Llevo un par de días dándole vueltas a este tema y al archivo de tickers y hay varias cosas que no entiendo:

1- Cuando dices «comparando todos los mercados contra uno de referencia.» entiendo que es el mercado de cada país, es decir, ¿en Europa tendríamos que comparar todos los mercados de la zona EURO (Alemania, Francia, Portugal, España, Chipre, Grecia…) con el SP500?. ¿Hay algún listado de todos los índeces de referencia de estos países?, ya que hay muchos que no encuentro… ¿No sería suficiente con comparar el eurostoxx vs sp500 y luego comparar los supersectores con el Eurostoxx y seguir a partir de ahí?

2- Al igual que Sergi me he puesto a crear un puñado de listados en el Prorealtime y me he llevado la desagradable sorpresa de que algunos de los nombres no venían por ningún lado. Me he ido a la página de STOXX, al índice del supersector «Banks» (SK7P) y al ver su composición me he dado cuenta de que varía respecto al archivo «tickers_1.0». Mi pregunta es: ¿No deberían coincidir? ¿sería correcto borrar los que no vengan y meter los nuevos?. Lo comento porque no me importaría ir actualizando las listas que vaya metiendo en el PRT con dos columnas nuevas (ISIN y Ticker Prorealtime), pero quiero estar seguro de que lo estoy haciendo bien.

Un saludo y gracias a todos por vuestros comentarios, en especial a Uxio, por compartir sus conocimientos de forma altruista.

Hola, Alberto.

En realidad puedes comparar absolutamente todo con el S&P500 y no estarás muy desencaminado. No obstante, se suele comparar al IBEX35 con el EuroStoxx50 (SX5E), el CAC40, con el EuroStoxx50, etc…

En cuanto a Tickers 1.0, pues es eso… 1.0 Ya está un poco desactualizado, porque es de finales de 2011.

No te recomiendo que metas la columna ISIN porque es un enorme trabajo (son miles de valores) y en cualquier caso, por nombre o ticker se localizan perfectamente.

Por supuesto, todos agradeceríamos que actualizaras el fichero si es que te ves con fuerza.

Hola Uxío,

Tengo algunas dudas a la hora de hacer las comparaciones para determinar la fortaleza relativa. Me he leído los otros comentarios y aunque algunos están relacionados no me acaban de dejar el tema claro.

1. ¿Para determinar si quiero entrar en el mercado americano o en el europeo, debería comparar el SP500 con el Eurostoxx50 y si este último está más fuerte empezar a comparar el Eurostoxx50 con los índices de cada país (ej: IBEX35 con Eurostoxx50), o directamente debería comparar los índices de cada país con el SP500?

2. En el caso de elegir el mercado español, ¿debería comparar los índices de supersectores europeos con el IBEX35 o con el Eurostoxx50? ¿Y con que compararíamos los valores, con el IBEX35 o con el Eurostoxx?

3. Igual es una estupidez de pregunta, pero ¿se podría dar el caso de qué el indicador de fuerza relativa estuviese por encima de cero y que el índice tuviese una tendencia bajista? (ej: comparamos el IBEX35 con el eurostoxx y sale que el IBEX está más fuerte, pero el gráfico de cotización presenta una tendencia a la baja – lo que significaría que el Eurostoxx todavía está mas a la baja – ). ¿En este caso que haríamos? ¿Descartar el IBEX? ¿O ya deberíamos haber descartado antes el mercado Europeo por estar el Eurostoxx bajando?

Muchas gracias por todo y Feliz Navidad Uxío!

Albert,

1.- No hace falta que cambies la referencia, puedes compararlo todo contra el S&P500 siempre.

2.- Sectores europeos contra índice europeo. El IBEX no entra en el juego. Si ya hilas fino, y sólo tienes valores españoles que comparar, es indiferente contra quién los compares (siempre que sea el mismo todo el tiempo). Puede ser el EuroStoxx, el IBEX o incluso el S&P500.

3.- No es una estupidez. En un entorno bajista a nivel mundial, España puede caer mucho más que USA, y así el S&P500 mostrar una gran fortaleza relativa respecto a España (así ha ocurrido en los últimos años, de hecho). En ese caso, lo que buscas son cortos en los peores valores de España, porque el mercado es bajista y ese es el más bajista. Ahí, esforzarse en encontrar diamantes que suban poco y mal en el menos malo de los mercados es poco productivo.

Saludos : )

Uxio que tal quisiera saber que otro indicador que se asemeje al mansfield se puede usar en la plataforma ninja trader ya que yo opero unicamente en el merval y el bovespa el prorealtime no opera con estos indices

Saludos

No lo sé, jimmy. Estas pruebas sólo las hago en PRT. De todos modos, busca a dividir un precio por otro, que es algo que se puede hacer en algunas plataformas y es otra forma muy válida de comparar.

Buenas Uxio!

Ante todo muchas gracias por tu blog. Estoy enganchadísimo aunque todavía tengo muchísimo que aprender. Tengo una duda. He empezado practicando con el medio plazo tal y como indicas. Después de rastrear mercados me he decantado por el ibex35 que aun sigue fuerte (según RSC Mansfield con SP500 tal y como indicas). Después de rastrear sus supersectores ayudándome del Tickers 1.0 (también con el RSC Mansfield pero esta vez comparándolos con el ibex35), me dan todos en negativo. Esto no me lo explico porque entiendo que si ibex35 va bien es porque algún supersector tiene que estar «tirando» de el, ¿o me equivoco?. En esta caso ¿que supersector cojo? ¿el que mas se acerque a cero? ¿es recomendable si todos son negativos no apostar por ninguno aunque el ibex35 tenga fuerza?

He de decirte que a la hora de compararlos abría uno a uno cada supersector y abajo los comparaba con RSC Mansfield de ibex35.

Espero haberme expresado bien y que me ayudes ya que la pregunta me intriga. Gracias

Tienes que comparar los supersectores europeos contra el SX5E (EuroStoxx50) y seleccionar los mejores. Luego busca los valores españoles de esos supersectores.

Así evitarás tener todos negativos.

Si como yo, estás buscando el listado de sectores, subsectores y tickers, aquí lo tienes:

https://www.novatostradingclub.com/recursos-2/lista-de-valores-de-cada-sector/

Hola Uxío

Tengo unas acciones de Bayer, 3500€, compradas a traves de la empresa en Alemania (estaban subencionadas con un 20%) y depositadas en UBS.

Ahora estoy pensando en un ahorro de 350€ cada mes, y he pensado en comprarar mas acciones.¿Cual es tu opinión?

Y finalmente: cuando las venda puedo ingresar en una cuenta en Francia o en España. ¿Cual es el tratamiento fiscal en ambos casos?

Muchas gracias

Excelente!!

Buenas Uxío

¿Y para medir la fuerza relativa del S&P500 como lo hacemos?

Saludos

Al compararlo con todos los demás, ya la deduces de forma implícita.

Si, por ejemplo, casi todos son más debiles que el S&P500 ya te das cuenta de que el S&P500 está siendo más fuerte que la mayoría.

Gracias

Se trata, ni más ni menos, de repetir los mismos pasos, sólo que ahora, en lugar de comparar cada índice de mercado contra el S&P500, compararemos cada índice de sector con el índice de mercado correspondiente.

Como se hace esto en la plataforma ProRealtime

¡Buenas!

Una cosa que comentas en el artículo es que es igual de fácil operar en mercados fuera de España, especialmente si no sales del Euro.

De hecho, esa puntualización es la que más me interesa.

Cuando operas en USA (u otra divisa), no sólo hay que tener en cuenta los deslizamientos y comisiones sino también el impacto del cambio EUR-US y las comisiones por cambio de divisa.

¿Cómo gestionas tu ese tema? No he encontrado nada en el blog, (tampoco en la sección de gestión de riesgo) sobre este tema y parece que el impacto puede ser muy relevante (sobre todo a medio plazo).

¡Un saludo!

Y si quieres invertir en valores del sp500, q indice de referencia podrias usar?

Hola Uxío,

tiene sentido utilitzar el análisis sectorial que expones para seleccionar valores para corto plazo?

Gracias por tu ayuda!

Tiene sentido, pero no suele compensar pasar el trabajo porque pocas veces da tiempo a que se marquen las diferencias por influencia del sector.

Gracias por la rápida respuesta!

Pero sí que entiendo correcto pensar que en una operación de compra a corto plazo el ínidice y el sector deben ser muy fuertes y subir ya. No?

Buenos días Uxío, leyendo vuestro post, del que de antemano me gustaría felicitaros; decir por si le es útil a alguien, que yo estaba bastante perdida en este aspecto y que me apunté a un curso de preahorro, donde tuve la oportunidad de tener varias citas gratuitas con un asesor financiero, que me oriento basándose en mi perfil y me dio varias técnicas y opciones con las que estoy logrando ampliar mi libertad financiera

¡Hola!

¿El Proceso de Selección de Valores, es algo que basta con hacer solo una vez, o a veces hay que ir repitiéndolo?

– Mi ejemplo:

Encuentro valores idóneos para comprar en el rebote sobre su media móvil, pero el precio aún se encuentra muy alejado de la misma.

A medida que el precio se va acercando a su media móvil… ¿Valoro la posibilidad de repetir el Proceso de Selección de Valores para ver si ahora han surgido mejores oportunidades? ¿O es algo más bien innecesario?

Un saludo

Hola, Norbert.

El proceso de selección de valores es algo que tienes que hacer cuando a ti te venga mejor de tiempo y cuando te lo permita tu operativa. Puedes mirar el mercado todos los días en busca de oportunidades y añadir a una lista de seguimiento las que te parezcan interesantes.

Hay días que no encontrarás nada y días que encontrarás mucho, así que cuanto más rastreos de mercado hagas, más posibilidades tendrás de encontrar oportunidades.

Obviamente, si quieres buscar operaciones de medio plazo, tienes más margen entre rastreos que si buscas operación de corto plazo.

¡Un saludo!

Estupendo saberlo.

¡Gracias Ismael!

¡Hola!

Para cubrir la divisa de un modo simple y práctico, se recomienda disponer de una cuenta en euros y de otra en dólares.

Si el mercado fuerte está en Europa –> Operamos en euros.

Si el mercado fuerte es USA –> Operamos en dólares.

Así de entrada, deduzco que al menos una de las 2 cuentas estaría la mayor parte del tiempo en desuso; sin embargo, a nosotros como inversores nos interesaría que todo nuestro dinero funcionara todo el tiempo.

¿Es un inconveniente que inevitablemente hay que asumir, o se recomienda alguna alternativa?

¡Ánimos que podemos! 🙂

Buenos días, Norbert.

El movimiento del eurusd afecta, pero también depende del tamaño de cuenta que tengas. Si tienes una cuenta pequeña ni me preocuparía en meterme en líos de varias cuentas.

Si operas con IB, puedes hacer una cobertura de divisas con sólo una cuenta. Si tienes otros broker, puedes hablar con ellos para ver si puedes tener una parte de tu cartera en dólares.

Ten un buen día.

Estoy valorando la opción de abrirme 2 cuentas (EUR y USD) en el mismo broker (el versátil, XTB), el cual sí que lo permite.

* Aprovecho para puntualizar que en XTB no te hacen el cambio de divisa (no permiten el traspaso entre cuentas de distinta moneda). Es decir, que si quieres hacer un depósito en tu cuenta de USD, tienes que traer USD desde la cuenta corriente de tu banco. Y, consecuentemente, el cambio de EUR a USD deberías de haberlo hecho allí.

¡Gracias Ismael!

Muchas gracias por tu aportación, Norbert.

Me alegro que lo vayas teniendo tan claro.

Un abrazo.

Buenos días Uxío, antes de nada, darte las gracias por toda la valiosa información que compartes con nosotros.

En este artículo nos explicas como escoger los mejores valores para aprovechar de largas tendencias alcistas.

¿hay algún inconveniente hacer todo esto al revés? O sea para encontrar “lo peor de lo peor”, ir en corto aprovechando las tendencias bajistas que, siendo más rápidas, deberían darnos más ganancias en menor tiempo.

Un saludo